このページは↓の続きです

前回の記事で、

投資における【詐欺のリスクと、その対処法】は解説できたと思います!

ですが、もう一つのリスク、

【株が紙クズになったり、値下がりしたりするリスク】

についてはどうでしょうか?

今までの解説で、

「そもそも投資には上下のブレ幅(投資本来のリスク)がある」

こともお伝えしてきたと思います

単純にいうと、

リスクがないモノは

インフレに負ける資産しかありません

※現金は220年で100分の4の価値になったこと、

債券もインフレに勝てなかったことを

↑の【リスクを取らないリスクの真実】でご説明しました

では、今度は【紙クズになる株、暴落する株】を見分けるには、

どうすればいいのでしょうか?

↑詐欺みたいに、

何か「基準」があって、

回避できたりするのかな?

その【疑問】はこのページを読んでいただくことで解決します!

【株が紙クズになるリスク】本質的な投資リスクについて

これも結論から言いますね?

株が紙クズになったり、値下がりすることを完璧に予測する方法は、、

100%、ありません!!

…え?

大事なことなので、もう1回言いますね?

会社の株が暴落したり、会社が倒産するのを完璧に予測する方法は、

100%、絶対にありません♪

ウソでしょ。。だって、

〇〇分析とか、色々あるじゃん

ムリです

そういうのを完璧に予測することは誰にもできないんです

ただし、予測はできないけど、

リスクを極限まで減らす方法があります

それが

「長期・分散投資」です!

…と言っても、きっとまだ

「それ、ホントかな???」という感じですよね?

その気持ち、痛いほどにわかります!

なぜなら自分がそうだったから!!

なのでまずは、

【株が紙クズになる具体的な事例】、

そして【なぜ株価が普通の人(ほぼ全ての人)には予測できないのか?】

について、ご解説をさせていただきます↓

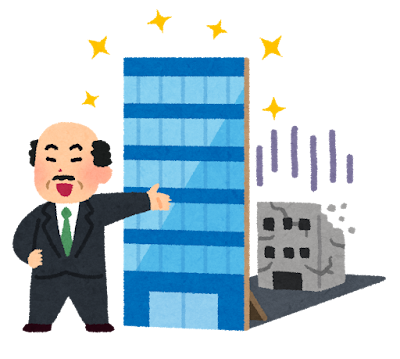

過去、有名な会社がたくさん倒産している

そもそも、

まず【投資】と言って思い浮かぶのは、

・【バブル崩壊!】

・【会社が倒産して株が紙クズに!】

・【一家離散の悲劇!】

こういうイメージ、つまり【リスク】だと思います

うん。まさにそれ!

そんなことになったら怖いもん!

たとえ、

株は200年で60万倍に増えるんだ♪

現金は7/100になるんだ♪

だから投資なんだ♪

なんて言ったところで、

【しょせんは机上の空論】

ですよね?

だって、

『もし投資した会社がつぶれたら、株はただの紙クズ』になるんです

また、紙クズにならなくても、

バブル崩壊や予期せぬ出来事で、買った株が爆下がりすることもあります

投資を始めたばかりの頃は、

この本質が分からずに

「大しくじり」するのが

お決まりのパターンです

(自分)

実際に過去、有名な会社がたくさん倒産しています

たとえば日本であれば

- ・JAL(日本航空)は2010年に倒産しています

また、

・昔は「絶対安全」と言われた東京電力

・かつて【超優良企業】と言われた東芝

⇒「事故」や「粉飾決算」などで今も大変な状況です

粉飾決算とは、

会社の「厚化粧」のことです

お化粧のやりすぎで、

「君、完全に別人だよね?」

とツッコまれるのが粉飾決算

※株式市場は「ナチュラルメイク」がルールです

ちなみに、

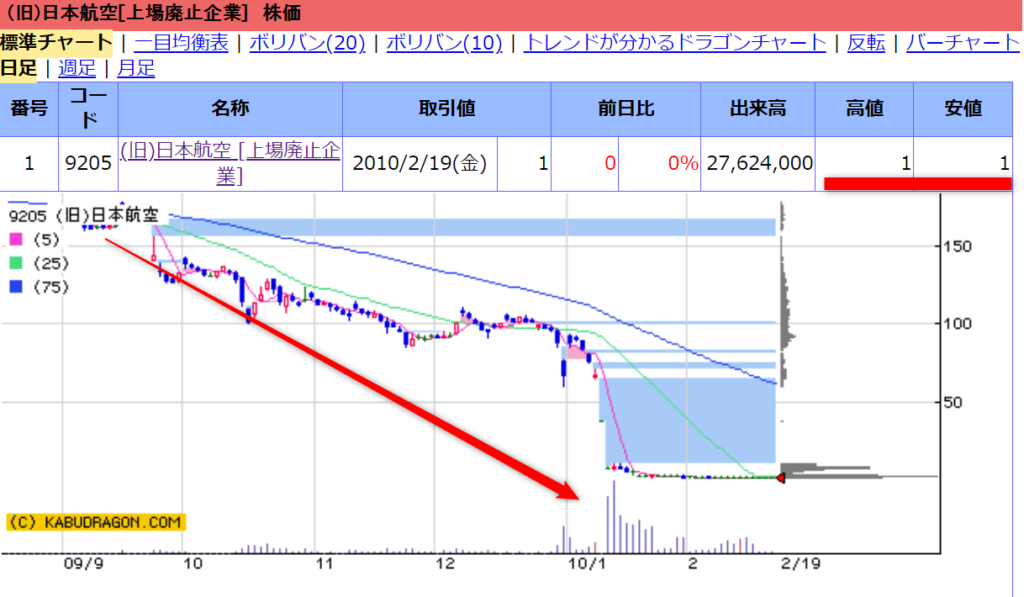

これはJALの「倒産前夜」の株価です↓

(出典:株ドラゴン様より引用)

※(旧日本航空(旧JAL) 2010年2月20日 上場廃止)

株価、【1円】になってるじゃん…

↑JAL(日本航空)は2010年に事実上の倒産

その後「京セラ」「KDDI(au)」の創業者、

稲盛和夫さんが建て直したよ

ただ、この時の株は紙きれになったけどね。。

これらの会社を、当時の経済紙や

投資本などを読み「これで将来、安泰だ!」

と無邪気に集中投資した人達は、

ある日突然に

文字通り、【株が紙クズ】になったり、

【株価が値下がりしたまま永久に塩漬け状態】になったりして、

そのまま株式市場から退場してしまったりするのです

そして、今もあいかわらず

「超有望と言われているのに、

将来、完全な地雷である会社」

は「たくさん存在しています」

二度あることは三度ある

むしろ「ないと思う方が不自然」です

株式市場の風物詩みたいなものですね

つまり、

今の時点で「超優良企業」「この先ずっと安定して繁栄できる会社」

などと言われていても、現実には

「一寸先(いっすんさき)は闇」

なのです

他にも、

・山一証券(1999年)

・協栄生命保険(2000年)

・タカタ(2017年)

・マレリホールディングス(2022年)

など、大企業であっても関係なく、

そもそも会社は潰れるものです

(山一証券以外はいずれも負債額1兆円以上で倒産)

アメリカでも有名企業はバンバン潰れている

もちろん、これは日本に限った話ではありません

金融先進国であるアメリカでも、

事情は変わらないのです

あまりに多いので、有名な例だけご紹介しますね↓

・エンロン事件

(2001年12月に破綻)

売上高全米7位、時価総額約650億ドル(約9兆円)

超大手エネルギー・IT企業、エンロンが起こした粉飾決算事件

⇒売上や利益のほとんどが「独創的なウソ」でした

世界経済に大きな影響を与え、

2000年初期のITバブルにトドメをさした、象徴的な事件

・ワールドコム事件

(2002年7月に破綻)

アメリカの大手通信事業者

エンロンに続いて、粉飾決算で破綻

リーマン・ブラザーズに抜かれるまでは、米国史上最大の倒産でした

⇒ただの費用を「これは資産だよ!」と言って「利益を水増し」

簡単にいうと、

費用を「資産だよ」と言い張ることで、

その年の利益や

営業キャッシュフローというのが増えます

すると、

中身はボロボロなのに

「良い感じの会社」に見えてしまうのです

・リーマンショック

(2008年9月に破綻)

サブプライムローン問題により、

投資銀行リーマン・ブラザーズが破綻

戦後最悪の世界同時株安を引き起こしました

サブプライムローン問題とは?

簡単にいうと、

住宅ローンをほぼ全員OKにしてお金を貸し、

その債権をみんなでババ抜きゲームしていました

⇒そして住宅バブルが崩壊し、

世界中みんなが大損した出来事です

債権というのは

「貸したお金を回収する権利」のこと

住宅バブル崩壊で不動産価格が暴落し、

テキトーに審査してたのでお金は返ってきませんでした

(借り手も家を失い、ローンだけ残った)

2023年に破綻した

シリコンバレー銀行も、

この債権(正確にはMBSという債券)をたくさん買って破綻しています↓

・2023年3月にシリコンバレー銀行(SVB)が破綻

(米国史上2番目の規模の銀行破綻)

・2023年5月、ファースト・リパブリック銀行が事実上の経営破綻

アメリカ以外でも、

・スイスのクレディスイス(世界最大級のプライベートバンク)が破綻

⇒同業他社に買収(2023年6月)

※1ドル=144円換算

このように、

国や会社の大きさ、知名度にかかわらず、

企業倒産はよくあることなのが分かります

なので長い目でみると、実は

「まさかこの会社がこんなことになるなんて…」

⇒そんな【マサカ】は普通にある

これが株式投資のリアルなのです!

決算書をいくら読んでも【マサカの事態】は防げない

そして、どんなに↑のような株を買わないように会社の情報を調べても、

・急に不祥事や事故、ストライキが起きたり

・経営者に何かあったり

・決算書(会社の通知表みたいなもの)に嘘があったり

・技術や環境の変化で企業の優位性が急になくなったり

こういうことがあれば株価は急落します

そんなことあるの!?

滅多にないでしょ?

いや、投資の世界では

こういうのも「割とよくあること」なんだよ

しかも、↑みたいなことって

事前に分からないから、

【実質的にランダムみたいなもの】だよね?

だからやっぱり普通に考えると、

投資に【絶対安全】ってことはないんだよ

確かに、地震とか台風とか事故とか、

偉い人がいつまで元気かとか、

そんなの分かるわけないもんね。。

決算書を読んだり、企業調査をすることで、

何もしないよりはある程度リスクを下げることは出来るかもしれません

それでも↑のような事情でしばしばその予想も狂うのです

株式投資において【分散投資が基本】と言われるのは、

長期的にはこのような【想定外】が高確率で起きるからでもあります

ちなみに、企業の粉飾決算は

一部の例外などではありません

これはごく最近(令和)に倒産した、

実在する「ある会社の社長」の告白です↓

「粉飾したことに後悔はない。 成長を選ぶのが経営者の本音」

(引用元:「なぜ倒産 令和・粉飾編」:日経トップリーダー)

翌期以降で取り返せる程度の粉飾であれば、企業として生き残りをかけたり、成長したりするためにはやむを得ない。

これが経営者としての私の本音です。

企業の本質は成長です

それは株式の原動力であると同時に、

会社が粉飾をする動機にもなります

残念ながらこれからも、

「粉飾をする企業は必ず出る」

と考えたほうが賢明です

短期的な株の値動きは、普通の人(=ほぼ全ての人)には読めない

また、バフェットさんのような専業投資家ではない普通の人にとって、

株式投資の「銘柄分析」や「チャート分析」は現実には何の役にも立ちません

①銘柄分析とは?

経済や会社の情報から、成長する株や割安な株を見つけて投資すること

②チャート分析とは?

株価の値動き(チャート↓)から、法則性を見つけて投資すること

なんで?株って値動きとか、

「安いかどうか?」

「これから伸びるか?」

とかで判断するんじゃないの?

そう思いますよね?

でも実はこれ、

「統計的にはほとんど有効性がない」ことが

すでにわかっています

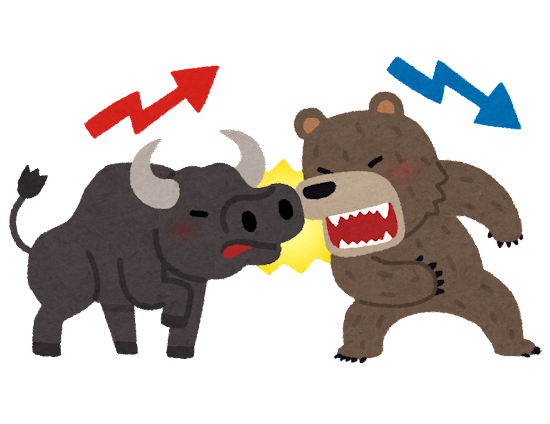

そもそも株式市場って、

短期的には

「みんなで株価の読み合いっこ」

をしてる状態なんだよね↓

↑こんな感じで、「お互いが(高くなるか?安くなるか?)

手札の読み合いをしてるので、

実際の株価は人々の思惑(しわく)でブレまくるものなんだ

↓お互いの思惑で、

↓株価はブレまくっている!

あ。。そっか! よく考えたら、

自分が【株を買う】ってことは

【その株を売ってる誰かが必ずいる】

ってことだもんね

で、その相手は

【逆にその株が安くなる】と

思うから売ってるんだ

↓実際には、画面の向こうにもう一人の【誰か】がいます

つまり、

「この株は伸びるはずだ」「この株は割安だ」といった情報は

「すでにみんな考えて、その株の取引を行った結果、今の株価になっている」のです

短期的な株式投資に【必勝パターン】は存在しない

あと、これってあくまで「人間同士の読み合い」だよね?

だから「このパターンならイケる

(市場の歪みを見つけると言ったりします)」と思っても、

相手がそれに気づけばその勝ちパターンは効果がなくなる

(逆に負けたりする)んだよ

結局、お互いの手札を交換する【読み合い】だから、

「必勝パターン」はそもそもないんだね。。

だって、他の人がそのやり方に気づいたら逆手に取られるわけだし

これは実在するアメリカの「あるプロ投資家の告白」です↓

市場タイミングをはかる取引がいかに難しいかは、

(引用元:「敗者のゲーム」より引用:チャールズ・エリス著)

あるプロの率直な嘆きからもよく理解できる。

「市場タイミングに関する興味深いアプローチをいろいろ見てきて、

40年間の運用でそのほとんどを試してみた。

しかし、自分がやる前は偉大な方法であったかもしれないが、私の時には、どれ一つとしてうまくいかなかった。なに一つ!」

↑こんな感じなので、

とくに株式投資においては

【情報商材にお金を払う価値のある情報】は本質的に存在しません

(これらは全て詐欺です。ご注意ください)

株式市場のメインプレイヤーは機関投資家(超エリート集団)

株は長期では伸びるって言ってたけど、

話を聞いてると「先の読み合い」と

「駆け引き」の世界みたいだね。。

そういう面もあるよね

しかも、この「読み合いの対戦相手」っていうのは、

基本的に機関投資家と呼ばれるプロの投資家さん達なんだよ

で、この人達ってハーバードとか東大とか大学院とかで、

MBAや数学・物理・金融の博士号を持ってたりするような、

「超優秀」な人達なんだ

※市場取引の8割~9割以上は現在、こういったプロ投資家達です

え!?そうなの。。

うん、そうなんだよ(昔は違ったけど)

しかも、この比率は年々増えて、競争は激しくなってるよ

さらに、プロ達は高度な知識とあらゆる情報を駆使していて、

おまけに莫大な資金力(〇百億~〇〇〇兆円とか)

も持っているんだ

あらゆる(最新)情報と↓

↓資金力!

もちろんプログラムやAIを駆使する人も沢山いて、

少しでも市場に歪み(勝ちパターン)があれば即座に感知し、

文字通り「ミリ秒単位で取引」を行ってるよ

↓最高の頭脳、最高の装備

↑これ、素人には無理ゲーっぽくない。。?

と、思いますよね?

でも、実は「そうでもなかったり」するのです

(高望みしなければ、プロに勝つことは小学生でも可能)

市場は【ランダム・ウォーク】で【効率的】?

なぜならば、

《それで結局、どうなるのか?》と言うと、

①【人間同士の激しい《先の読み合い》で株価はブレまくる】

その結果として、

②短期的な株価の動きは誰にも(プロにも機械にも)

正確に読めないランダム状態に近くなる】からです!

※どのくらいランダムか?は諸説あり

このように、

株価の短期的な値動きは、

過去のいかなる情報からも誰にも正確に読めない、

つまり【ランダム】である

・こうした考え方を

【ランダムウォーク理論】と言います

本当にランダムかどうか?ではなく、

「実質的にはランダムと変わらないよね?」

という意味です

※個人的解釈

さらに、この

「みんなが色々と先読みした結果、ランダムっぽくブレている現在の株価」が、

「あらゆる情報が瞬時に織り込まれた、適正な価格なんだ!

つまり、株式市場は効率的だ!」

という仮説を【効率的市場仮説】

(こうりつてき しじょう かせつ)と言います

バブルとか暴落とか、

すごく株価はブレてるけど、

効率的とかホントかな!?

普通に考えたら、

ちょっと微妙だよね

投資のプロが平均点以下しか取れない【小学生にも分かる単純な理由】

市場が効率的かどうか?はともかくとして、

「株式市場は実質、ランダムと変わらない」と言える根拠があります↓

(出典:「ウォール街のランダムウォーカー13版」:バートン・マルキール著)

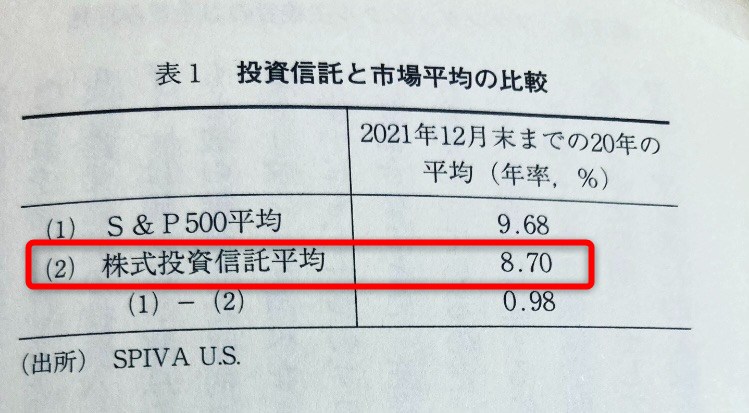

↑の赤枠は、2021年までの過去20年間の【アメリカのプロ投資家の平均成績】です

年利8.7%がプロ達の平均成績

その上の9.68%というのが

アメリカの株式市場全体(S&P500)の平均

つまり、プロの平均とは

【みんなの平均点以下】の成績でしかないのです

※ここ20年のアメリカの株式市場は好調でした

え!?そんなことあり得るの?

だって超優秀な人達なんでしょ?

いや、あり得るよ

というより、「これ以外の結論は考えられない」んだよね

さっき言った通り、株式市場の取引の8~9割以上はプロ投資家なんだよ

だから、市場の平均というのは大体は「この人達の平均になる」よね?

で、プロ投資家というのは

「投資で取引する度に手数料や税金」を取られるし、

さらにこの人達の(高い)お給料も収益から引かれてるんだよ

だから、↑を引いた分だけ、

必ず長期では市場平均(みんなの平均点)に負ける【仕組み】になってるよ

あ。。そっか。

いくら優秀でも、他もすごいから、

結局自分の分身と戦ってるようなものだもんね

しかも、お給料とか色々な経費がかかる分、

どうしたって平均点以下になるしかないんだね

その結果として、

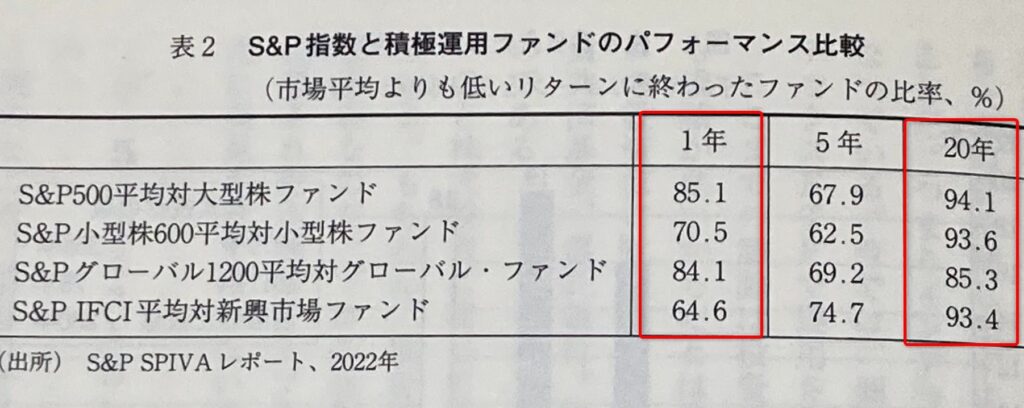

(出典:「ウォール街のランダムウォーカー13版」:バートン・マルキール著)

↑1年間でプロ投資家の半数以上が市場全体の平均に負けていき、

20年間という長期で見るとなんと

【約9割以上が平均点以下】になるのです

※さらに長期では約97~98%が平均を下回ります

(参考図書:インデックス投資は勝者のゲーム:ジョン・C・ボーグル著)

もちろんアメリカだけではなく、

日本でもこの結論は全く変わりません

(※過去10年で8割以上のプロ投資家が平均以下※出典:SPIVAより)

たまに

「プロにやる気がないから平均に負けるんだ」

と言う人がいますが、

そういうことではないのです

やる気があってもなくても、

そもそも

プロさえ勝ち続けられない構造の問題があります

もし市場が効率的なら【プロでも素人でも結果は同じ】になる

プロ投資家が優秀であればあるほど、

あらゆる情報はすばやく株価に反映されます

つまりその分、市場は効率的になるかもしれません

しかし、だからといって

プロが勝てるとはかぎらないのです

なぜなら市場が効率的になるということは、

突き詰めると【誰も市場を出し抜けなくなる】

ってことだからです

※完全に市場が効率的であれば

【割安株】や【投資タイミング】に意味はありません

その時点での株価がすべて適正

(正しい価格)、

ということになるからです

その後に上がるか下がるかは、

【五分五分】になります

つまり、

結果的にプロだろうが素人だろうが、誰がいつ買っても同じ、

ということになるのです

もちろん、

これはあくまでも【仮説】になります

↑投資詐欺に騙されないために【まとめ】

でお話した通り、

人間はそもそも

無意識に非合理な判断をするものでしたよね?

効率的市場仮説は

【人が合理的に行動する】前提になっていて、

そこには

【人の心の理解】が抜け落ちています

(参考文献:[ファクトフルネス:ハンス・ロスリング著]

[ファスト&スロー:ダニエル・カーネマン著])

人が人であることをやめない限り、

市場が完全に効率的(常にいつも適正価格)

というのは机上の空論だといえます

ただし、プロ投資家が専門的で優秀になればなるほど、

結果的にこの効率的な状態(つまり誰がやっても同じこと)

に近づいていくのも事実でしょう

市場が効率的かどうかよりも【実質ランダムなこと】が問題

でも、これだけだと

「市場がランダムかどうかって、分からない」よね?

だって、いくらプロ全体で見たら平均点以下だとしても、

↑これって「1+1は、2になる」みたいな話だよね?

でも、バフェットさんみたいな更にすごい人達はいるでしょ!?

そういう人達はやっぱりずっと平均点以上でしょ???

そういう人が存在するってことは、

ランダムって言いきれないんじゃない?

それが、ずっと平均点以上なんてこと、

ないんだよね

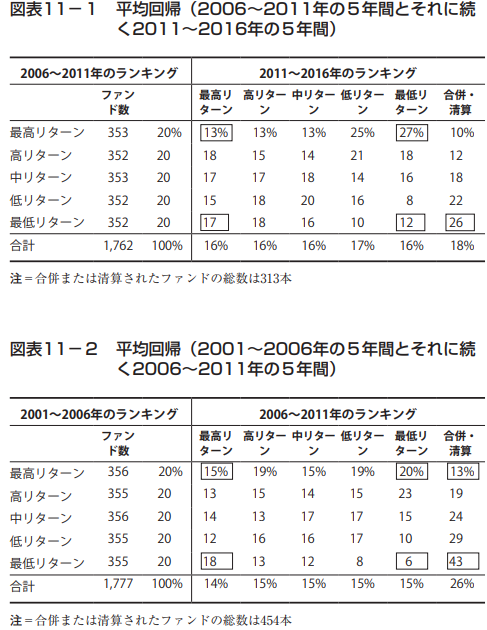

こちらの図をご覧ください↓

(出典:インデックス投資は勝者のゲーム:ジョン・C・ボーグル著

これは、

過去5年間で優秀だったプロ投資家達の

【その後の5年間の成績】を追ったものです

(成績のレベルで5つのグループに分けている)

↑を見て分かる通り、過去5年で優秀だったグループがその後最下位になったり、

【全く規則性がない】ことが明らかになっています

これはどの期間をとっても、ほとんど常にこうした結果となります

↑の結果から、その後あらゆる人達が

【継続的に優秀な成績を上げられるグループの法則性】を見つけようとしましたが、

【現実的に有効な方法】はほとんど見つけられませんでした

ちなみに、人類史上最も成功している投資家バフェットさんでさえ、

近年は市場平均(みんなの平均点)を上回る度合いが低下しています

たとえば、2010年代はバフェットさんの成績は市場の平均以下でした

2020年以降は好調ですが、

そういう意味でもやはりほぼランダムと言えます

つまり、人類史上最高の投資家といえど、

↑の例外ではないのです

このような結果をアメリカでは

ウォール街のプロが選んだ銘柄と、

猿がダーツを投げて選んだ銘柄で

【サルとプロ投資家の成績に、ほとんど差はない】

ということで

【サルダーツ理論】と言ったりします

こうしたことから、

(ごく一部の天才をのぞいて)

プロ投資家も含めたほぼ全ての人にとって、

株式市場は【実はランダムと変わりがない】のです

※株価が適正か?本当にランダムか?ということよりも、

【ほとんどの人にとって株価がランダムみたいなもの】という事実

のほうが重要です

学者と実務家は、

それぞれの立場(利害)で

↑の神学論争をしています

しかしそれに付き合う必要はありません

(どっちでも現実は変わらないので)

個人投資家が【長期で損をする本質的な理由】

デイトレーダーの平均生存期間は約6ヶ月

なので、

①もし↑のプロ達を上回る「天才的頭脳の持ち主」か、

②「24時間365日、投資のことを考えていられる専業投資家」

であればまだ良いのですが、

そうではなく、ごく普通に働いて家族もいる(僕のような)人が

よし!新聞の経済欄とか、決算書を読んで株価を予想しよう!

チャートを見て分析しよう♪

と思っても、

ほとんど全ての情報はすでに

【株価に織り込まれてしまって】いるのです

(もう先読みされている!)

なので、

株を買って上がるか下がるかの結果は

ランダム=つまり「当てずっぽう」と実は大差がなかったりします

これがまぎれもない現実です

ドラゴンボールの「ヤムチャ視点」のような感じです

「早すぎて実は残像しか見えてない!」みたいな

しかもそれに気づいてない!

という感じになっています↓

(出典:ピクシブ百科事典[ヤムチャ視点とは])

ちなみに、

こうした状況を【ゼロサムゲーム】と言います

コインを投げて表が出るか裏が出るか(上がるか下がるか)50%ずつ、

のようなイメージです

ところで、

「当てずっぽう」である以上、結果は「五分五分」のはずですよね?

つまり【運がよければ、チャンスがあるはず】なのです!

しかし現実には、

研究者が実証研究を行ったところ、

デイトレーダーの平均生存期間は約6ヶ月でした

(研究によっては4か月とも)

※(出典:ウォール街のランダムウォーカー12版より)

※デイトレードとは1日に頻繁に取引を繰り返す投資スタイルのこと 個人投資家などに多い

つまり一部の運の良い人をのぞいて、

取引を頻繁に行う個人投資家は、

平均的には約6ヶ月で株式市場から退場してしまっているのです

そういう人達は

人知れず消えていくので目立ちません

『なぜ個人投資家が長期で生き残りにくいのか?』というと

・↑でご説明した【プロ投資家】のように

【そもそも競争相手が強いこと】

・集中投資をしていてある日、

【株が紙クズになったり、永久に塩漬けになって】

市場から退場してしまうこと

こうしたことも勿論ありますが、

さらにいうと

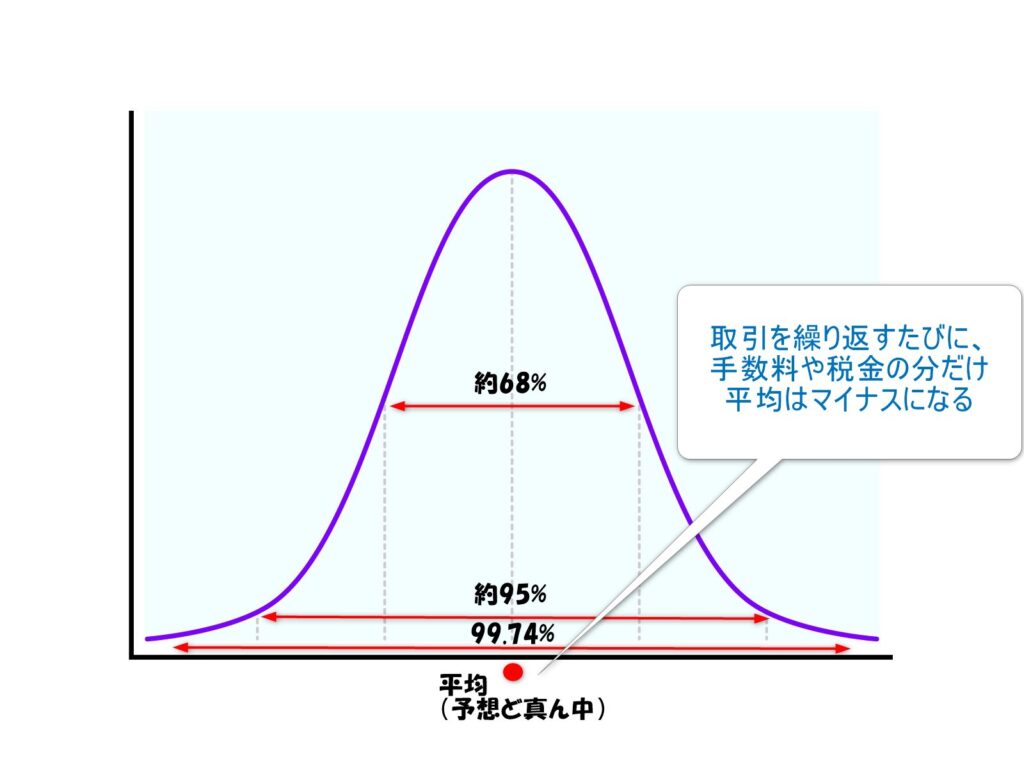

①株式市場は「普通の人にとってはほぼランダム」なので

【当てずっぽう】になる事(この時点で五分五分のゼロサムゲーム)

その上で、

②実は

【取引をするたびに手数料が(税金も)引かれている】ので、

⇒一時的に勝ったとしても

【取引すればするほど、

平均的にはマイナスになる確率が増える】からなのです

株式投資は、

最終的にこの【平均】に

引き寄せられていくことが分かっています

こうしたことを

【平均への回帰】といいます

↑の詐欺対策でご説明した【リターンとリスクの基準】

の時にもすこしお伝えしましたが、

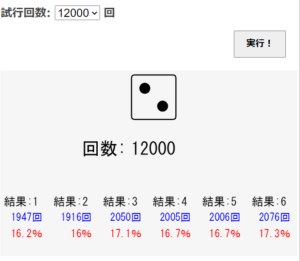

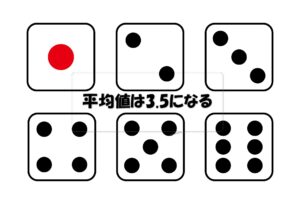

サイコロを何度もころがすと1~6の平均=3.5にほぼ近くなるように、

取引を繰り返せば繰り返すほど、

ほとんどの人が【平均(期待値)がマイナスになるので、

最終的に本当に損をしてしまう】のです

サイコロを10回転がしてみて、

「6が10連続で出ることはあるかもしれない」

でも、もしサイコロを10000回転がしたら、

だいたい平均すると3.5くらいになる、ってことだね

↓

(引用元:参考画像:retu27.com様より「サイコロシミュレーター」)

たとえ株式が長期的には上昇する

(期待値はプラス)としても、

そんなプラスはあっという間に【取引のコスト】によって消し飛びます

これが「多くの個人投資家が長期で損をしやすい」もっとも本質的な理由です

センスとか、投資法の問題だけでなく、

単純に「さんすうの問題」なんですね

予想が当たった!と思っても

実は「運」だったりもするし。

しかもそれを何度も繰り返すと…

手数料や税金が引かれる分、

【五分五分じゃなくて実はマイナスになっていく】

んだね。。

このような状況を

【マイナスサムゲーム】といいます

パチンコや宝くじ、競馬など、

基本的にやればやるほど確率的には損をするゲームのことです

これは、上げ相場(株価全体が上がっていく状況)でも

取引を繰り返すほど長期的に同じ結果となります

ただこれ、実際はやってみないと納得できないことかもしれません

(僕がそうでしたので…)

なので、

決してオススメはしませんが

どうしても↑にピンとこなければ

少しお金を貯めてデイトレードしてみると分かると思います

※絶対にムリはせず、現物取引で(借金にならない方法)

数か月から遅くとも数年後には、僕の言った意味がわかるとおもいます

自分が体験してみないと、

わからないことってあるもんね

ただオススメはしませんので、

このタイミングで「ネット証券はこちら!」とは言いません(^▽^;)

【素人】は【投資のプロ】に勝てるのか?

株式は200年で60万倍!

なんて言ってたけど、、、

やっぱりリスクもあるし、

プロでも難しいのに

素人に勝ち目なんてあるのかな?

勝ち目、【全然ある】よ!

しかも【小学生でもプロに負けない投資ができる】し、

リスクを【限りなく下げる方法】があるんだよ♪

それを教えてほしい!

ブタでもできるくらい

簡単じゃないとダメだよ!?

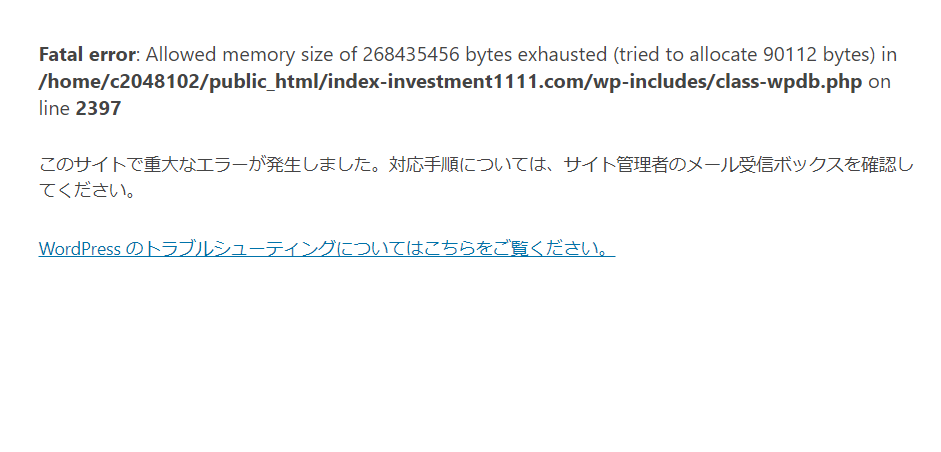

ワードプレスの【限界】?残りは【次回】で

↑すみません、ここでまた

ワードプレス(ブログのソフト)が

【メモリー超過エラー】になり、

記事がぶっ飛んでしまいました。。

え!?そんなことあるの?

よくわからない。。

引き延ばしたいわけではなく、

1ページにまとめたかったんだけど、

サーバーの限界?みたい。。

なのでやむを得ず、

ここから先の内容を書き直した上で、

次のページに分割させていただきますね

ということで、次回

・【分散投資】は実は超簡単!?

・ノーベル経済学賞を受賞した、

小学生でもできる現代投資の最適解=【インデックス投資】

という内容をご解説させていただきます!

せっかくここまで読んでいただいたので、

↑も是非読んで【小学生でもプロに勝てる、初心者に最適な投資戦略】をバッチリ手に入れてください♪

少しでも貴方の考えるキッカケになれたら、とても嬉しいです!

それではまた!

ねこぶた