このページは↓の【最終回】になります

(メモリー不足のため、記事を分割しました)

・第1回では、

【投資詐欺の具体例と、その対策】

【リスクとリターンの基準】について

・第2回では、

株の【暴落と、倒産のリスク】

株価が普通の人には【実は予測できていない】

その理由と根拠について

・第3回では、

ノーベル経済学賞を受賞した

小学生にもできる投資の最適解

【インデックス投資】について

↑をご解説させていただきました

前回の内容では、

①理論(ノーベル経済学賞)

②現実のデータ

(最終的に97~98%がインデックスに負ける)

③戦術的な有利さ

(孫子の兵法、敗者のゲーム)

↑これらの点から、

一握りの天才を除いた多くの人にとって、実は

【インデックス投資が最適解】

と、ご説明をさせて頂きました

全世界株式か

米国株式(S&P500等)

↑の低コストの

インデックスファンドを

買って、持つだけ

(バイ&ホールド)

①小学生でもできるくらい簡単で、

しかも

②【長期的には大半のプロ投資家の成績に勝つ】

からなんだよね?

そういう結果が出ているね

しかも

市場が効率的かどうかに関係なく、

インデックス投資が有利だよ

だから、

投資に命を賭けている

真のプロフェッショナル以外は、

長期的には

【インデックス運用が

圧倒的に有利】になるよ

※市場が効率的=株価はいつも適正価格という意味

市場が完全に効率的だと、インデックス投資に勝つ方法はないとされます

その上で、

現実にはインデックス投資にも

ほぼ必敗するパターンがある

ということについても、

ご説明をさせていただきたいと思います

インデックス投資に限らず、

「投資のプラス面だけ」を知り

投資を始める場合も多いですよね?

(もちろん自分も同じです)

でも、それだけだといつか

「思っていたのと違う!」

となって、

失敗する可能性があります

それが3年後か?20年後かはわかりません

でも、いつか「そういう日」は必ずやって来ます

だから、

注意点もしっかりとご説明をさせていただいた上で、

改めて貴方の投資を考えるキッカケの一つになれればいい、と思っています

メリットばかり伝えるのは

ちょっと無責任だもんね

その通り

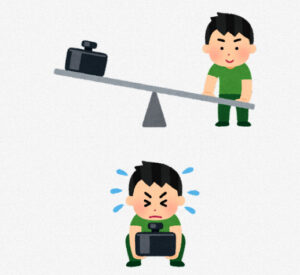

でも投資には、

たとえ「普通の人」でも、

【老後2000万問題】を解決したり、

お金のことがちょっと楽になる

そんな力があることも事実です↓

↑上のテコ(道具)が投資の力!

投資の成功確率を上げるために

「これだけは知っていたほうがいい」という

ある衝撃的なデータがあります

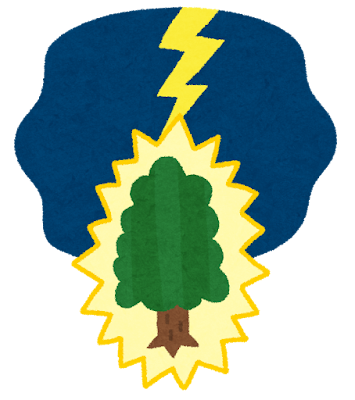

それが【稲妻が輝く瞬間】

というものです↓

《稲妻が輝く瞬間》「暴落から逃げられる」と思ってはいけない理由

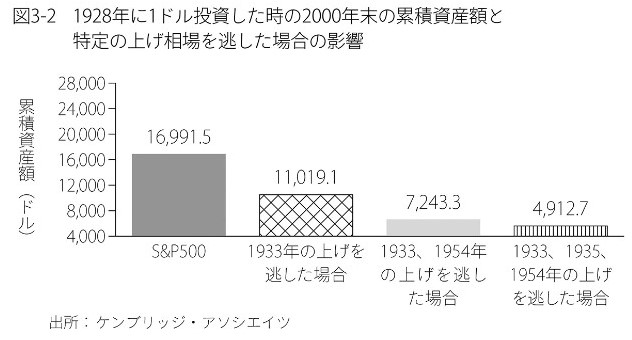

まずは、こちらの図を見てください↓

(出典:「敗者のゲーム」:チャールズ・エリス著)

これはアメリカの過去72年間で、

「特定の上げ相場を逃した時のリターンの影響」を調べたグラフです

(1928年~2000年末)

数字が多いね!

これってつまり、

どういうこと?

結論だけいうと、

実は過去72年間で、

ベストのたった「5日間」を逃すと【利益は半減してしまった】

という「衝撃のデータ」なんだ

72年間のたった5日だけで!?

1/5000以下のタイミング。。

あ、もしかしてこれが

稲妻が輝く瞬間?

そうなのです

さらに、過去109年間では、

「ベスト10日を逃すと、利益の2/3を失ってしまっている」

ことも分かっています

そして、

統計的に、かなり多くの人が

1.激しい下げ相場で「狼狽売り」をしてしまいます

その結果、

2.稲妻が輝く瞬間(1/5000以下のタイミングの上げ相場)

を逃してしまうのです

そして、そのまま「損失が確定」してしまいます

※狼狽売り=パニックになってあわてて株を売ってしまうこと

↑その当時の人達の

気持ちを想像してみましょう

きっとみんなこう思ってたはずです

「今は相場のタイミングが悪すぎる

一旦売って、また上がりはじめたら買おう」と

でも、現実には72年間のうちのたった5日、

「稲妻が輝く瞬間が最重要」なんだね

それで、ほとんどの人が

「一番大事な相場上昇のタイミングを逃す」

ことになっちゃうのか

これがインデックス投資であっても【失敗】する「大きな原因」です

インデックス投資は【暴落を受け入れる前提】でアホールド

まず、大前提として

「受け入れるべき現実」があります

それが「はたして何年後か?」

はわかりません

でもいつか将来、

『リーマンショック、世界大恐慌、アジア通貨危機』のような

株式市場の【大暴落】や【下落相場】はやってくる、という確実な未来です

(僕や貴方が生きている限り、これは絶対です。逃げられません)

ちなみに、

いつか相場が下落する、

と予想はできたとしても、

それが「何年後か?」は誰にも正確に予測できません

(30年後とかの可能性もあるんです)

有名な経済評論家や投資家、

学者の発言を観察してみると

実はこの種の予測はほぼ当たっていません

当たるも八卦(はっけ)、当たらぬも八卦、まさに

占いと変わらないのが実態です

つまり「来年には株価が暴落する!」と

仮に伝説の投資家が言ったとしても、

「そんなものは全く当てにならないのです」

ですが、そもそも

インデックス投資の場合には、

「暴落を予測する必要がありません」

全世界株式やS&P500などの

インデックス投資の場合、

充分に分散されているため

「倒産リスクがなく、長期保有で株価はいつか上がっていく」

この前提で投資をします

だから、

暴落そのものよりも、狼狽売りをして

【稲妻のような一瞬の相場上昇のタイミングを逃す】ほうが致命的なのです

※アメリカや世界が崩壊しない限り無価値にならない

※過去220年間、株式全体は長期的に右肩上がり

↑これが

【超重要ポイント】なんです

なぜインデックス投資で

「バイ&ホールド戦略」が

推奨(すいしょう)されるのか?

「稲妻が輝く瞬間を逃さないため!」

ということでもあるのです

バイ&ホールド戦略=買いっぱなしで売らないこと

タイミングを読むのは

偉い人でも占いレベルになるくらい難しいから、

「そもそも読もうとしないほうがいい!」

ってことだね

このような事実から、

「敗者のゲーム」の著者、

チャールズ・エリスさんは、

投資家は暴落の時も、

稲妻が輝く瞬間も、とにかく

「市場に居続けることが大事」

相場のタイミングに賭けちゃダメだよ!

と、いいました

一部の天才や、ラッキーな人は

暴落を避けることができるかもしれません

しかし専業投資家でもない

多くの人にとって、

「相場のタイミングに賭ける」のは、このような事情から

かなり分の悪い賭けなのです

【72年間の内のたった5日間が利益の半分を生む】

では、下げ相場の時に売却しつつ、

この【稲妻が輝く瞬間】だけ

うまく利用するには

どうしたらいいでしょうか?

あえて考えてみると、

①72年間毎日投資のことを考え続け、

②株式市場が開いている間は1秒たりとも相場から目を離さないこと

その上で

③暴落相場でみんなが

絶望したりパニックになる中で、

自分一人だけが冷静に

④「稲妻が輝くわずかなタイミングを完全に読み切り、株を売買する」

このくらいのことが最低でも必要なはずです

投資に命を賭けているプロ投資家ならまだしも、

(それでも可能性は低いのに)

「↑これが一般人に可能かどうか?」で考えてみてください

「相場のタイミングに賭けるべきか」の答えは明白なんです

たしかに。。

普通の人にはまず無理だね。。

仕事してるわけだし

前回のページで、

たとえ話として

「赤ちゃんでも、プロのファンドマネージャーに勝てる」

と僕は言いました

さらに、

「むしろ大人より赤ちゃんのほうが勝率は高い」

とも言いましたが、

それはこの

【稲妻が輝くような一瞬の相場上昇を逃す可能性がある】ことが理由です

大人のほうが自分の意思で、「狼狽売り」する確率が上がるので、

「稲妻が輝く瞬間」を逃して、かえって勝率は下がるのです

つまり、インデックス投資は、

相場がどんな状況の時でも

(たとえ株価が半分になっても!)

「あえて思考停止をして、何もしない」必要があります↓

投資の成績が一番良いのは【天国にいる人】

二番目に良いのは【運用を忘れていた人】⇒ただの事実

「投資で1番成績がいいのは天国にいる人だ」

「2番目に成績がいいのは運用しているのを忘れている人だ」

こんな投資ジョークをご存知でしょうか?

実はこれ、

「ジョークではなくて、ただの事実」です

人は下げ相場になると狼狽売りをし、

その後の「稲妻が輝くような瞬間的な上げ相場」を逃してしまいます

だから、投資家全体で平均してみると

「何もしない人達が一番成績が良い」

これが、

むしろ「当たり前」なのです

インデックス投資のやり方は、

本当に単純です↓

・低コストのインデックスファンドを自分のペースで買う

(ネット証券で全世界株式かS&P500等の米国株式を買う)

これ以外にやることは特にありません

(後はNISAやiDeCoなどの優遇制度を利用するだけです)

でも、現実にはバブルが崩壊し株価が半分以下になった時、

「狼狽売りせずに、冷静に過ごせるか」

って難しい問題ですよね?

このように、

インデックス投資は、

「やることはすごく単純」

なのですが、

「継続するのに心理的ハードルがある」のです

小学生でもプロに勝てる!

って言ってたけど、

むしろ余計なことを考えない

小学生のほうがうまくできる!

って話だね

※証券口座にログインできないなら、なお完璧です!

(引き出せないけど)

そうなんだ

インデックス投資って

一度積立の設定さえすれば、

赤ちゃんでも小学生でも

「簡単に」できるよ

(口座にお金さえあればね)

しかも、その結果は長期的には

大多数のプロ投資家の成績に勝つんだよ

(20年で9割以上が市場平均に負ける)

※↑株式市場は「敗者のゲーム」

一度方針を決めたら、

あとは何もしない人が勝つ

だけど、

「自分で考えて行動する大人」だからこそ、

「あえて思考停止する」ってことが

本当は難しいポイントなんだ

【市場平均】という《反則級の強さ》思考停止のススメ

チャールズ・エリスさんが言うように、

「投資家は、とにかく市場に居続けること」

これが重要だとするならば、

インデックス

(市場全体に分散投資)で、

アホールド(アホのように売らず、長期で市場に居続ける)

これがインデックス投資を行う人にとっての、

「最も合理的な判断」です

逆に、

・個別株投資などの場合、

倒産リスクや永久に値下がりしたままになるリスクが必ずあります

(たとえ創業100年以上の老舗企業でも、です)

・だから、

インデックス投資のようなバイ&ホールド戦略は通用しません

(前提が違うので、やるべきことも変わるはずです)

個別株でも、決算書を読んだりして、

「手堅く分散していれば、

バイ&ホールドでも大丈夫説」

もあります

でも僕自身は、

決算書も自分の判断も、

長期的にはミスをするものだと思うのです

だから、

インデックス投資をしています

(第2回「決算書を読んでもマサカの事態は防げない」)

メンドクサイだけじゃないの?

それもある笑

だって20年で9割以上のプロが

インデックス運用に負けるのに

一般人の僕が本格的に挑戦する理由がないから。。

※現実には、

株式投資で「市場平均超え」すること自体は簡単です

しかし、続かないのです(平均へ回帰していきます)

インデックス運用以外の投資

(アクティブ運用)は、

嫌でも市場のタイミングを読まなければいけなかったり、

どこかで失点をするような事態が起きかねません

そして長期的には、

ちょっとした判断ミスが原因となって

多くの人が市場から退場したり、

リターンを減らしていきます

まさに「敗者のゲーム」なのです

それよりは、

たとえ株価が暴落しても

「市場全体に分散

してるから大丈夫!

株価は過去220年間で230万倍!

だからいつかは上がるんだ!」

と、自分に言い聞かせて

ひたすらホールドした方が

はるかに楽だ、ということです

※世界が崩壊しない限り、いつかは上がる(可能性が圧倒的に高い!)

つまりあらゆる投資法の中で、

インデックス投資は、

【誰にでもできて、

長期ではプロ投資家の大半の成績を上回れる唯一の投資法】なんです

要するに、僕たち一般人にとって

「世界一簡単な投資の最適解」です

プレイヤーのスキルに依存しないので

格ゲーなどでいう「ハメ技」に近いものがある、とさえ言えるでしょう

※格ゲー=格闘ゲーム(ストリートファイター等)

投げハメ♪

【市場の平均】というと

「何だかパッとしない」と感じますよね?

ですが、どうか言葉の軽さ

に騙されないようにしてください

実は(長期的に見ると)

【反則級に強い投資法】です

市場平均には

20年で9割以上のプロが負け、

より長期では97~98%が負けていきます

一般の個人投資家は

さらにこの下です

株式投資の世界では、

平均の力というのは

それだけ強力なんです

ただその注意点としては、

1.自分のリスク許容度の範囲で長期で投資を続けること

(インデックス投資でも株価が暴落して半値以下になることはあり得る

さらに何年も低迷する可能性があるから、無理はしない)

2.暴落をすべて受け入れてバイ&ホールドすること

(投資タイミングは読めないので、

「あえて思考停止」して、稲妻が輝く瞬間に市場に居続ける必要がある)

これが重要になります

「思考停止」というと、

なんだか馬鹿みたいですよね?

でも、違うんです

なぜなら「問題が起きた時、

それを避けたり、対処しよう」

とするのが人の本能だから↓

ですが、インデックス投資では

人としての「生存本能」に

あえて逆らって、

赤ちゃんや小学生みたいに

「ノーテンキ」になる必要があります

暴落が起きてるのに↑の状態です!

どう考えても、勇気が必要ですよね?

口でいうのは簡単だけど

実際、この状況になったら

シンドイよね。。

だけど、

①そもそも投資をしないと損をする

(可能性が高い)(関連記事)

②あらゆる投資法の中で、

インデックス投資が一番再現性があって簡単

(しかも実は強い)

というわけで、(消去法的に)

普通の人が投資をするなら

インデックス投資が最適解になるのです

《暴落を回避しないこと》が、インデックス投資の【メリット】

今までの話から、

そもそもインデックス投資には、

【市場タイミングは読めないので、暴落は回避しない】

という前提があることになります

もしタイミングが読めるなら、

インデックス投資じゃなくて

個別株投資をしたほうが合理的だからです

※そのほうが値動きが激しいので「儲かり」ます

このことについて、

「暴落リスクをそのまま受け入れるしかないから、

インデックス投資には欠点がある」

とする考え方もあります

しかし、これは本当は逆です

インデックス投資は、

市場全体に分散投資して、

長期保有します

だからこそ、

「相場のタイミングを読む必要がない」んです

(72年間でたった5日間、

みたいな神ワザ的なタイミングを読まなくていい)

これは、暴落リスクが消し飛ぶほどの

ものすごく大きなメリットです

暴落なんて

来ないに越したことはないけど、

もし来てもインデックス投資であれば

バイ&ホールドすれば何となる

そう思えばむしろ気楽だね♪

ほんとは気楽じゃないけど。。

でも、対処法は

「思考停止でアホールド」

だから、

やることはシンプルでしょ

投資の【勉強】なんか必要ない むしろ【メンタル】が大事

また、「投資の勉強をする必要があるか?」

ということでいうと、

実は投資の「勉強」は、ほとんどする必要がありません

(勉強しても「リターン」は増えないからです)

↑騙されたり、ボッタクリに遭わないための

必要最低限度の「基準」と「知識」さえあればいいんです

(関連記事)

実際に暴落したとき、

どのくらい下がったか?

何年で回復したか?

それも参考として

知ってたほうがいいよね

※リーマンショック約5年(6割減)、

オイルショック約6年(4割減)など

あとは単純に、低コストの

インデックスファンドを買い、

タイムカプセルみたいに放置すれば

お金は増えるんです

(世界が崩壊したりしない限りは)

しかも長期的には、

大半のアクティブ運用に勝ちます

※15年~20年以上の長期保有が前提

これって、実はとんでもなく「すごい発明」だったりするわけです

(一昔前はこんなこと、できなかった)

四季報(会社の情報が載ってる本)を読んだり、

ニュースや経済情報をチェックしたり

これらは趣味や自己投資ならいいのですが、

普通の人の投資という意味では役に立ちません

それは自転車があるのに

「あえて全力ダッシュで走る」ようなもの

アスリート以外は長期的な勝ち目は薄いのです

それよりも、多くの人は

インデックス投資に徹して、

あとは「余裕」をもちながら

「ホールド」する

そうした「心構え」のほうが

大事です

もちろん、

自分のリスク許容度

(どのくらいマイナスになっても耐えられるか?)

は、自分で見つける必要があります

しかしこれも多くは「勉強」ではありません

「自分とちゃんと向き合う」

といったメンタルや環境を整える、といった話です

※投資の環境(節約・貯金)、

具体的に実践するための本はこちらの記事で紹介しています

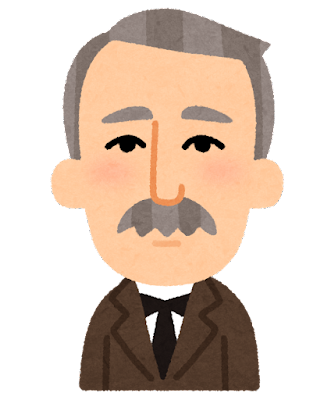

バフェットさんも「個人投資家はインデックス投資一択」と言っている

一般人にとって

【インデックス投資が最適解】というのは

もちろん僕だけの意見ではありません

世界で最も成功している投資家(資産1160億ドル以上)、

ウォーレン・バフェットさんも

個人投資家への唯一のアドバイスは、

「世界の優良企業をカバーするインデックスファンドに

投資して、長期保有すること」

(つまり、長期でインデックス投資をすること)

とはっきり言っています

※(2014年 株主への手紙)

唯一の、と言っている点にご注目ください

他に「これならもっと良いかも?」

とは言っていません

※あるかもしれないけれど、

個人投資家には実行不可能だということです

具体的に、自分がいなくなった後には、

自分の財産は、

S&P500インデックスファンド90%と、

米短期国債10%にする

これが長期的にはどんなファンドマネジャーや

年金ファンドよりも大きな収益が得られるから

と話しています

なんでバフェットさんは国債と

インデックスファンドの組み合わせなの?

それは、

1981年にノーベル経済学賞を受賞した

ジェームズ・トービンさんが

一番効率的な投資は、

インデックスファンドと国債(or預金)

を組み合わせることだ

と、数学的に証明しているからです

つまり、

学問的には、とっくの昔に

【投資の最適解】は出ています

【インデックスファンド+国債(貯金でもOK)】

⇒この組み合わせが【最強】です

そして、バフェットさんも

自分の財産を託すほどには

その有効性を認めているのです

それほどに市場平均(インデックス投資)に長期で勝つ、

というのはプロでも至難の業なんです

2010年代にバフェットさんでさえ

市場平均を下回ったように、

常にインデックス運用に勝ち続けるのは、

そもそもどんなプロにも不可能です

※それが出来るのは詐欺師だけ

(第1回 基準と原則で判断する)

バフェットさんは、

「自分なら市場平均を出し抜ける(可能性が高い)、

でも個人投資家にそれは無理だな」と冷静に思っていることになります

だから、

「個人投資家はインデックスファンドを長期保有」

唯一のアドバイスはこれだけです

となるのです

意地悪で言っているわけじゃなく、

真面目なアドバイスなんだね

また、

1970年にノーベル経済学賞を受賞した経済学者のポール・サミュエルソンさんは、

世界初のインデックスファンドを作った

ジョン・C・ボーグルさんについて、

ボーグルの発明(インデックスファンド)は、

車輪、アルファベット、グーテンベルク印刷、

ワインとチーズの発明にも匹敵するものである

と言いました

(参考サイト:[BBC NEWS])

つまり、

車輪(インデックスファンド)はすでに発明されています

だから一般の人にとって、

一番簡単な投資法とは

インデックスファンドという道具(車輪)を使い、

「長期でお金を増やすこと」なのです

さらに、バフェットさんの師匠で「賢明なる投資家」の著者、

ベンジャミン・グレアムさんはこう言いました↓

投資で満足いく結果を得ることは、実はわりと簡単

でも、ずば抜けた結果を達成することはほぼ無理なんだ

大部分の投資家は、防衛型のポートフォリオに徹するべき

道をそれて、リターンを増やそうとか考えちゃダメだよ!

と。

グレアムさんが言いたいことを、

現代風に訳すとこうなります↓

・投資に人生を賭けてるわけではない大部分の人達は、

インデックス投資で【負けない投資】に徹したほうがいい

・それが満足いく投資結果を得るための最善の方法である

・市場平均に勝てる、と思っても、

現実には長期的な勝率はかなり低い

(一般人にはほぼ不可能)

ということになるのです

《まとめ》ノーベル経済学賞を受賞した【小学生にもできる投資の最適解】

まとめると、

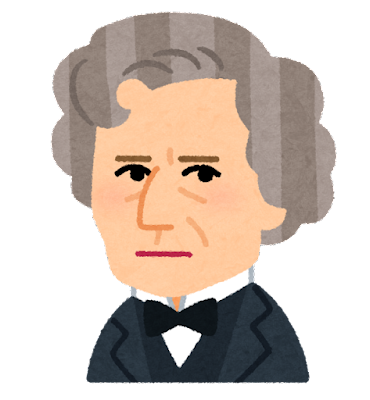

アメリカのS&P500や日経平均(TOPIX)などの、

1.指数(インデックス)に

2.連動(同じ動きを)する

3.投資信託(ファンド)に投資をするもの

↑これと同じ動き!(ざっくりアメリカの株式市場全体)

(出典:Google Finance)

一般的には、

全世界株式(MSCI ACWI等)か、

米国株式(S&P500等)

↑のインデックスファンドに投資することが主流

※投資信託ではなくETF(上場投資信託)というものに投資する場合もあります

※正確には、指数との連動を「目指します」(運用の都合上、完全に一致はしません)

注意点としては、

・低コストの商品を買うことが前提

(運用管理費用=信託報酬0.2%以下など)

同じ内容でも、たとえば

信託報酬が1%以上のものに投資してしまうと、

長期的なリターンが大幅に減り、

元本割れのリスクも高まります

(また、その他の手数料も全て無料、が基本です)

※↑購入時手数料、信託財産留保額など

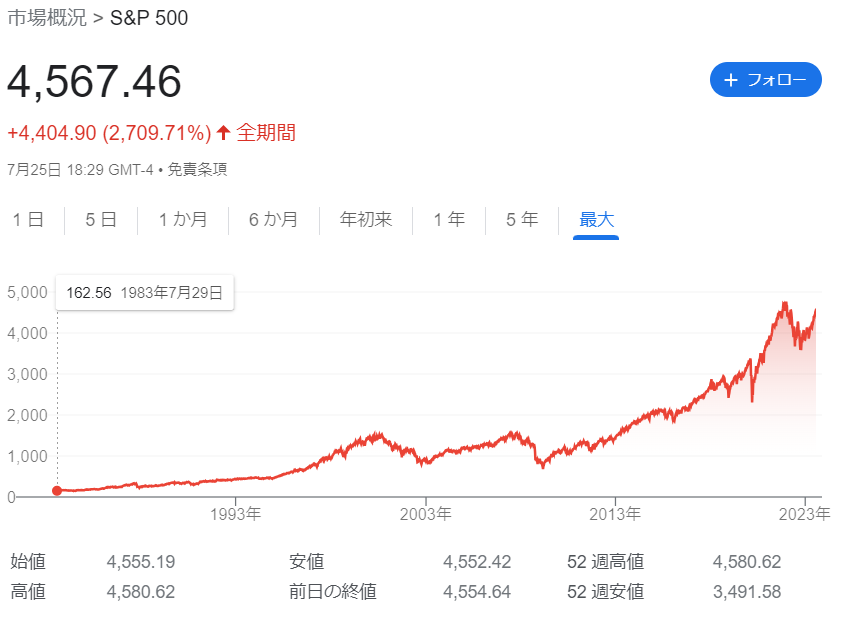

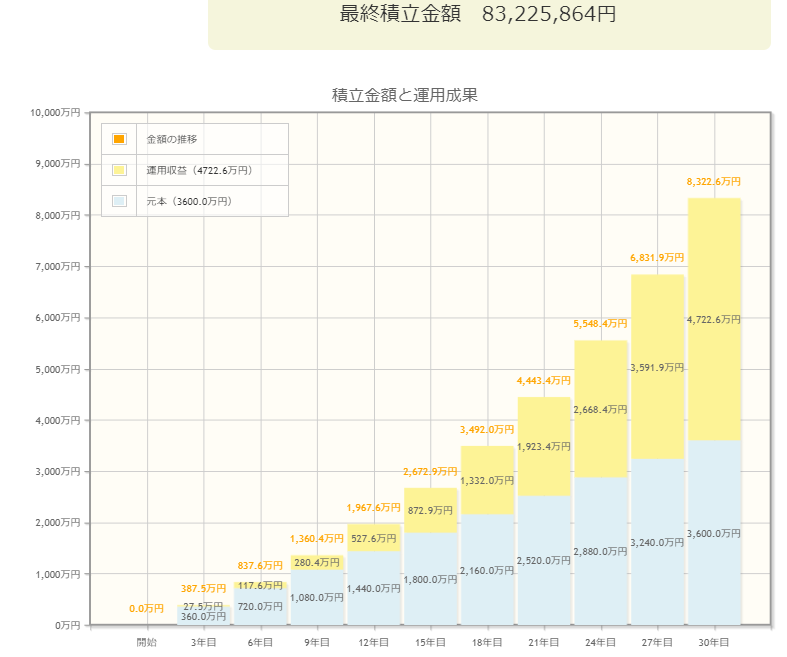

たとえば【毎月10万円】

仮に積立投資できたとすると、

信託報酬がたった1%違うだけで

【1000万円以上の差

になる可能性があります】

それだけ、

【投資はコストが命】です↓

(出典:金融庁「資産運用シミュレーション」)

↑毎月10万円、

年利6%で運用した場合の結果です

(30年後に1億を超える計算です)

これが、1%コストが高く、

年利5%になっただけで↓になります

(出典:金融庁「資産運用シミュレーション」)

↑なんと1700万円近くのマイナス!

(コストも「複利の力」が働くんです)

試しに↑金融庁のリンクから、

自分が積み立てられそうな金額で

【1%ずらして】みてください

①長期的には

結果が全く変わります

②しかもこれは

「あくまで平均」です

「短期的には株価は上下に大きくブレる」

ことを忘れてはいけません

つまり、

コストが1%高くなるだけで、

元本割れに苦しむ可能性も

それだけ高まります

(苦しむのは運用会社でなく、

僕たち投資をする本人です)

株式の期待リターンはリスクを引き受けた上で、

おおむね年利5~6%↓

(関連記事「第1回」)

さらに

【その他の注意点】としては、

①【純資産総額】

(そのファンドの規模のこと)

これが少ないファンドは繰上償還のリスクがあります

そのため純資産総額が最低100億円以上のファンドを選ぶ必要があります

繰上償還(くりあげしょうかん)

とは勝手に途中売却されちゃうことです

売った時点で利益があれば課税されるので、

資産運用にマイナスの影響があります

②【インデックス(指数)との乖離(かいり)】

・インデックスファンドは

指数(インデックス)に連動(同じ動きを)する

↑を目指すファンドなので、

指数から乖離(かいり)しすぎているファンドは不適格です

これは、仮に指数よりも

【プラスであってもダメ】なのです

なぜなら指数と同じ動きを目指しているはずなのに、

「大幅にプラス」になるということは、

逆に「大幅にマイナスになる可能性がある」

ことを意味するからです

なので、指数との乖離は

小さければ小さいほど良いのです

③総コスト

(新しいファンドにすぐ飛びつかない)

投資信託には、信託報酬など表に見えるコスト以外でも

実際に運用するために多くの費用がかかります

「総経費率」と呼ばれるものですが、

これはファンドを現実に運用してみて、

決算した後の運用報告書に記載されます

(2024年4月より目論見書にも記載が義務付けられました)

ようするに、

実際に運用してみないと

【ホントのコストは分からない】

ってことです!

信託報酬の安さだけではなく、

ある程度運用実績があることも重要になります

そこまで気にしなくてもいいかもしれませんが、

「新しいから良いとは限らない!」

とだけ覚えておいてください

※目論見書(もくろみしょ)

=投資信託を購入する前に必ず閲覧することになってる「説明書」

これらを考えた上で、

現在、日本で代表的なものは

・「emaxis slim全世界株式

(オルカン)」や、

・「emaxis slim米国株式

(S&P500)」

などがあります

※参考サイト:三菱国際UFJ投信「全世界株式」「米国株式」

(低コストで、純資産総額も充分な規模、指数との乖離も少ない)

米国株式か全世界株式か?

は偉い人の間でも意見が分かれます

また、どちらも「完璧」ではありません

(関連記事)

僕自身は、全世界株式派です

(米国株式も持ってます)

ただし、投資に絶対はないものの、

1.学問的にも↓

・ノーベル経済学賞を受賞した

現代ポートフォリオ理論では、

インデックスファンド+無リスク資産(預金か国債)が投資の最終結論

2.実際のデータでも↓

①20年間で9割以上のプロ投資家がインデックス運用に敗北する

(市場の効率性に関係なく、コスト差の問題で必ず負ける運命にある)

②さらに長期では97~98%が敗北

③個人投資家の勝率はさらに低い

④インデックス運用に勝つ

僅か数パーセントの勝者を

事前に見分ける方法が存在しない

(実質ランダムで規則性が見つけられない)

そして

3.偉人のアドバイスでも↓

「個人投資家はインデックスファンドを長期保有」

唯一のアドバイスはこれだけです

投資で満足いく結果を得ることは、

実はわりと簡単

でも、ずば抜けた結果を達成することはほぼ無理なんだ

大部分の投資家は、

防衛型のポートフォリオに徹しよう

(=インデックス投資に徹しよう)

相手の考えは完全には読めない

だから絶対負けない体制(インデックス運用)で

相手のミス(コスト負け)を待つべし!

動かざること山のごとし、風・林・火・山♪

つまり、株式投資は

長期的には

「敗者のゲーム」

ミスした人が負けるから、

インデックス投資、最強デス!

というわけで、

一部の天才や専業投資家ではない

(僕のような)普通の人にとっての【投資の最適解】とは

インデックス(市場全体に投資)で、

アホールド(長期保有)

というわけなのです!

思考停止でアホールドが最善!

確かにそれだけなら

小学生でも赤ちゃんでも、

ブタにだってできちゃうね♪

市場に居続ける必要がある

ただ現実には、

「人間の大人だからこそ」注意すべき点があることもご説明をさせていただきました↓

①まずは前提として、

リーマンショックや世界大恐慌のような暴落はいつか起きます

(それが何年後かは誰にもわかりませんが、

起きると思ったほうが現実的です)

②でも暴落そのものよりも、

暴落後の上げ相場

(過去72年間のうちのたった5日間!)を逃すほうが実は致命的です

まさに稲妻が輝く瞬間!

統計的に、

途中売却した人のほとんどが

上げ相場を取り逃がしてしまうのです

これだけで利益が半減します

だから、

③株価が半分以下になって、何年も回復することがない

↑これでも何とかなる状態で投資をする必要があります

「上げ相場は一瞬」

と理解はしていても、

生活費が足りなくなったら

損してでも売るしかないもんね

※なので、自分のリスク許容度は厳しめに見ておいたほうがいいです

「そもそも貯金が出来ない!」

という人はこちらの記事

そして一番重要なことは、

③インデックスファンドは市場全体に分散しています

だから【倒産リスクがない】【株価はいつか回復する】

という最強の強みがあるのです

もちろん絶対ではないですが、

過去の統計上は『15年の長期保有であればまず損はしません』

なのでインデックス投資は

あえて「思考停止」して

アホールドをすることが重要です

(みんなにアホ!

と言われても売らずにホールドする↓)

バイ(買う)だけじゃなくて

この「ホールド」が必ずセットなんですね

これは、

個別株や集中投資であれば真似できない、

すごいメリットなんです!

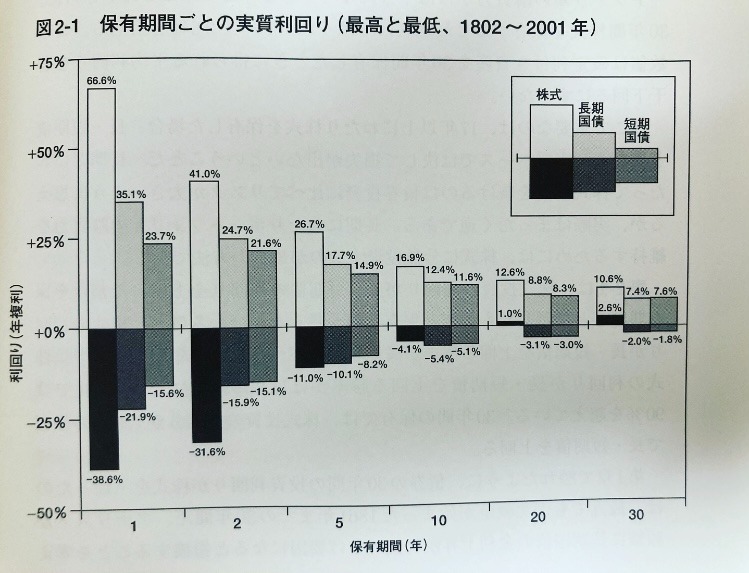

ちなみに、

1802年~2001年までの

【過去200年】で見ても、

17年以上株式を長期保有すると損失は出ていません

(逆に現金や債券などは、

インフレによって損失リスクが高くなります↓)

(出典:「株式投資」:ジェレミー・シーゲル著)

ほんとだ!↑20年のところで、

一番最低でも株式は+1.0%

損してないんだね

※アメリカの株式市場です

(1950年~2020年の70年間では、

投資期間15年で最低でも+4.2%でした)

(出典:[ウォール街のランダムウォ―カー 13版])

積立投資の場合、長期でも元本割れのリスクは存在する

ドル・コスト平均法でリスクヘッジは誤解

ただ、積立投資

(毎月、決まった金額を投資する)の場合、

最近買った株は「まだ長期保有してない」ですよね?

(長期=15年以上、という意味)

だから個人の投資期間そのものが長くても、

厳密にいえば損する可能性はゼロになっていません

確率はかなり低いですが、

状況次第で元本割れの可能性はあります

※元本割れ=投資した時より損すること

インデックス投資には、

定額の積立「ドル・コスト平均法」がリスクヘッジになる、

という勘違いがよくあります

しかし、

もしまとまったお金がある場合には、

さっさと投資したほうが(過去の統計上は)正解です

(投資は複利の力がモノを言うから)

※投資本で有名な橘玲さんや、インデックス投資の名著「ウォール街のランダムウォ―カー」で

ドル・コスト平均法が推奨(すいしょう)されているために広まった誤解と思われます

もちろん僕も含めて普通の人は

「そもそも積立で投資する以外、選択肢はない」ですけどね

やっぱり投資に絶対はない!

ってことね

それでもインデックス投資は

何も考えずに放置でいいって、

めちゃくちゃ楽だよね♪

そうだね

気をつけるべきことは、

この「思考停止で放置」が

人の「生存本能」や

「問題を解決したい習性」

に逆らう行動だってことだよ

だから、実際にはかなり気持ち悪い↓

それでも稲妻が輝くような

市場のタイミングをつかむことに比べれば、

「何もしないだけだから、

やることは簡単」なんだよね

昔は投資しなくてもよかった。でも今は【時代が違う】

こうやって見ていくと、

実はインデックス投資だからといって、

【投資に絶対はない】ことがわかります

誰でもできるくらい簡単だけど、

「株価が暴落した時にパニックになって、

狼狽売りして損する」

みたいな可能性があるよね

他にも、気づかずにリスクを取り過ぎていて

いざ下落相場が続いた時に『燃料切れ』を起こす(生活資金が足りなくなる)

パターンもあります

だから投資をしていない人が、

「投資は危ない、うさん臭い、ギャンブルだ」

と感じるのはある意味、正常な感覚ではないか?

と自分は思います

「カブってなに?美味しいの?」状態だった20代

実際、僕も20代の頃は投資に興味が持てませんでした

投資ってよくわからないし

正直、そこまで考える余裕がないんだよね。。

と思っていたんです

(関連記事)

ただ、

今は「投資なんか考えなくてもいいや」とも言っていられない時代ですよね

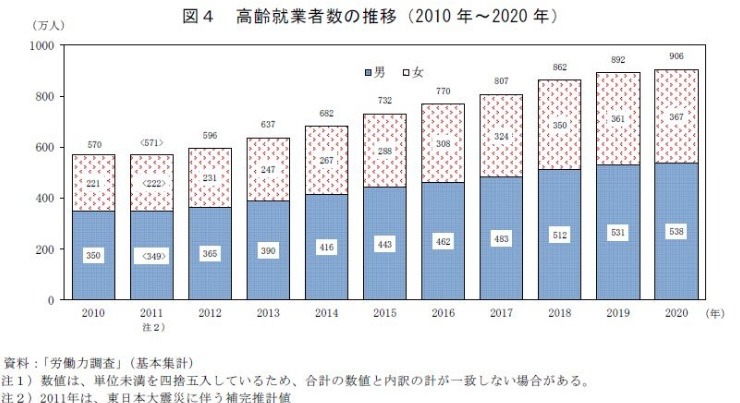

たとえば、

・日本は少子高齢化社会なので、

年金は減額されたり、支給開始年齢が引き上げられます

もちろん、

「年金がなくなる!」というのは非現実的です

ただ年金が減ったり、

引退が遅くなることは

避けられません↓

(出典:総務省統計局[高齢者の就業]より)

(参考情報:日本経済新聞 シニアの有業率上昇、65〜69歳は初めて5割超 2022年)

また、

・終身雇用は崩壊しており、年功序列も昔の話になりつつあります

たしかに。。

長く働いていれば

「勝手にお給料が上がる

時代ではない」よね。。

そして、

・退職金制度は縮小・廃止が大きな流れです

退職金制度には

「人材の流動性を妨げる」面もあります

だから、

すごく長い目でみるなら

退職金制度自体が

なくなってもおかしくはないのです

※人材の流動性=みんなが転職しやすくなったりすること

ぜんぜん嬉しくない!!

だよね

でも退職金の

支給額は減ってるし、

退職金のない会社も増えている

それに法律上の

課税優遇もだんだん縮小されてる

これは認めるしかない事実なんだよ

参考:yahooニュース「課税優遇見直しで「退職金大増税」時代に突入か」

厚生労働省「就労条件総合調査」

そして、

・社会保障費は右肩上がりですし、

最近はインフレでモノの値段も上がっています↓

つまり、僕たちのお金は

「何もしなければ」

勝手に減っていくのです

最近、卵が高いよね。。

お野菜も

「いつの間にこんなに高くなったの!?」ってビックリする

将来は《日本人の半分以上》が投資していても不思議はない

投資というと、何だか怖いし、「ギャンブル的な感じ」がしますよね?

でも本当は、「今の生活の延長線上で考えていいもの」だと思うのです

こんな時代だからこそ、

自分や家族の経済的リスクを管理するために、

「投資は今の日本人にとって、やる意味はある」のです

僕自身は、この考え方で

「意識低めに、無理ない範囲で」投資をしています

実際にイギリスでは、

国民(成人)の半数以上が

ISA(非課税の証券口座。日本のNISAとほぼ同じ)を利用しています

(出典:金融庁「安定的な資産形成に向けた取組み」より)

だから将来は日本人も、

全人口の半分以上が投資をしている時代になってもおかしくはないのです

イギリスがそうなったんだから、

日本で同じことが起きても

不思議はないね

もちろん投資をしなくても、

ガツガツ働いて、

コツコツ貯金をする

それで将来に備えることも

可能だと思います

ただ投資というテコの原理(複利の力)

を使えば

お金のことがちょっと楽になる!

というイメージです↓

↑これが現実的な投資のメリット

インデックスファンドという道具(車輪)は、

多くの人の【資産運用の助け】になる

ただここで忘れてはならないのが

【投資にはリスクがある】という事実です

つまり、

①多くの人にとっては、やはり

「投資は面倒くさい上に、やり方を間違えると危険」なんです

(投資が絶対安全というのは嘘です)

②でも、今は国が《貯蓄から投資》をあと押しするくらいに

『投資をすることが老後生活の前提』になっている状況でもあります

③そんな時代に、

ほとんどの人にとって

最も「役に立つ投資」とは、

やはり【インデックス投資】です

ノーベル経済学を受賞した、

ポール・サミュエルソンさんは言いました

インデックスファンドは

「車輪やグーテンベルク印刷機に匹敵する発明だ」と

じゃあ、その発明品を

「ありがたく使わせていただこう」

ということなんです

自分で一から車を作るよりは、

はるかに楽で、性能は良いですよね?

国は言っている《ごめんけど、自分の老後は自分で見てね!》と

また2024年には、NISAの非課税枠が

国民一人当たり1800万円に拡大されます

(これは、すごく大きな制度変更です)

(出典:金融庁「新しいNISA」)

NISA(ニーサ)って何だっけ?

簡単にいうと、

投資で儲かった時の税金がタダになる制度のことだよ

(普通は約20%の税金が引かれる)

個人的な意見なんだけど、

これって老後2000万問題(関連記事)

とリンクしてると思ってるんだよね

なぜなら「生涯非課税枠1800万円」という金額は、

金融庁が要望したわけではなく、

「政府判断」によるものだから

※2023年7月8日に、

インデックス投資ナイトというイベントで、

金融庁の方がそういったお話をされていたよ

もうこれ絶対、

「自分の老後は自分でみてね」

ってやつでしょ~

これを「ひどいよ!」と憤るか、

「むしろチャンスだ♪」と思うかは貴方次第です

しかし、あえて「プラス面」を見るならば

「証券口座を作るのはタダ」なので、

口座を作って準備しておく、

くらいはやっておいて損はないでしょう

口座を作ってNISAの申し込みをしておけば、とりあえず

誰でも

「生涯非課税枠、1800万円分をゲットできる時代になった」のです

※むしろ証券口座を作っていないと

「自分だけ非課税枠がもらえない状態」です

たしかに!

無料で1800万円ゲットだぜ♪

(非課税「枠」だけど)

単純に考えて、

毎月3万円投資したとしても、

1800万円の枠を使い切るまでに50年かかるよ

(毎月10万円でも15年)

これってもう、

一般人の投資は非課税になるようなものだよね?

※しかも、

新しいNISA内で売却すると翌年、

生涯非課税枠は復活します

(簿価、買った時の価格分だけ)

ちなみに前々回もお伝えしましたが、

もし「証券口座を今から作ってみようかな?」と思う人には、

※2023年8月時点

SBI証券は業界最大手ですし、

楽天証券は楽天経済圏との連携が便利です

もちろん↑じゃなくてもいいのですが、

最低限【ネット証券】である必要があります

※前々回の記事で、

銀行や大手証券会社の問題点については少し触れました

(簡単にいうと、ボッタクられます)

ネット証券であっても、

分別管理という制度があり安全性に問題はありません

(万一証券会社が倒産しても資産は守られます↓)

参考資料:日本証券業協会「お客さまの資産を大切に管理」

【結論】「みんな違って、みんな良い」退屈な投資のススメ

インデックス投資にも、

気を付けるべき点があるのは

わかったよ

(稲妻が輝く瞬間にも、

バイ&ホールドで

市場に居続ける!)

でも結局さ、

「インデックス投資が最強」

でしょ?

だって、

ノーベル経済学賞!

長期的には大半のプロに勝つ!

バフェットさん推奨!

だよ?

もはやインデックスしか勝たん♪

ちなみに、最終的には

「みんな違ってみんな良い」が結論なんです

(前回最初にそう言いました)

いきなりちゃぶ台返し!?

僕も日本の個別株を持っています

(※最近子供が生まれて、全て売却しましたが)

あと個人的に一番大きいのは、

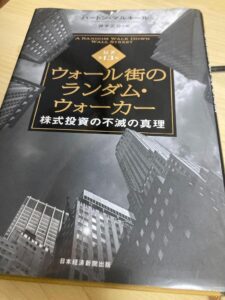

「ウォール街のランダムウォ―カー」の著者、

バートン・マルキールさんの存在ですね

↑この本では

「理論的にも、データ的にも、

アクティブ運用は、インデックス運用に全く勝ち目がない」

ということが

「500ページ以上にわたって、ありとあらゆる角度から」

説明されています

ですが、

マルキールさんご本人は

自分で個別株投資もしている

お茶目さんだったりするんです

(そして、

市場平均に負けています!)

※関連記事(僕のアブナイ日本の個別株達、マルキールさんの「すごい勇気」、インデックス投資の問題点他)

実はインデックス投資というのは、

非常に【合理的】なので、

人はこれを【徹底する】のが難しかったりします

「インデックスファンドを買って放置するだけ」

すごく「簡単そう」ですよね?

しかしやってみるとわかりますが、

「インデックス運用と国債or現金」

これだけ続けるのは大変です

だから本当に徹底できてる人は、実はすごいです

インデックス運用の

「長期的な有利さ」に気づいた人も、

多くの場合「お楽しみ株」や「もしかして市場平均に勝てるかも?」

という投資法を試します

なんでそんなことに

なっちゃうの?

色々理由はあるんだけど。。

いちばん本質的なのはやっぱり

退屈だから!だね

インデックス投資は「戦略的だ!」

って言ってたけど、

やっぱり「退屈ではある」んだね。。。

やることないからね

個人的には、投資は

「ちょっと人生を楽にしてくれる道具(車輪)」

であって、「楽しみ」や「趣味」ではないんだよ

僕の趣味は、漫画やドラマ、

それに家族と遊んだりすることだから

でも、そんな自分でさえ

インデックス投資1本にするのには抵抗があるんだよね

(人が不合理だからこその抵抗感だと思う)

やっぱり人って、

不合理だからこそ、

【挑戦したくなる】ものだよね

うん

しかもその気持ち自体は、

人にとって「善」だよね?

だから、やっぱり本当に

「みんな違って、みんな良い」なんだよ

※他にもインデックス運用とアクティブ運用が

実は「表裏一体」(ひょうりいったい)という理由もあります

(関連記事)

よし♪

じゃあ全額、任〇堂に

ぶち込んじゃうね♪

ただし、ここで投資を続けていく上で

「すごく重要なんじゃないか?」

と思われる言葉があります

それを最後に引用させてください

世界三大投資家の一人、

ジョージ・ソロスさんがこう言っています↓

もし投資が面白くて、楽しいのならば、

おそらくお金を作り出すことは出来ない

良い投資とは、退屈なものである

と。

貴方は「良い投資」がしたいですか?

それとも「楽しい投資」がしたいですか?

それによって、「答え」はきっと変わります

仕事をして、守るべきものがあり、

投資に多くの時間を費やせない(僕のような)普通の人達

その人ががんばって貯めたお金を投資に使う場合、

やはり【最適解はインデックス投資】だと思います

少なくともメインは【インデックス投資で長期保有】

これを基本にしておくことで、

貴方の【堅実な資産運用】の強力な道具にできるでしょう

※あくまで自己責任の元、

※自分のリスク許容度を理解して、

※長期保有することが前提です

「失うものなんか何もない!」

っていう人と、

「いや自分、家族いるし…」

って人では、

やることは変わるよね

是非、貴方だけの

快適な「投資ライフ」を♪

厳しい時代だからこそ、

焦らず前向きに

のんびりやっていきましょう♪

ここまで読んでいただき、

本当に本当にありがとうございました♪

次回は、

・オススメの「証券会社」や

「申し込み方法」

・【NISA】や【iDeCo】って何?

【デメリット】もあるってホント?

・銀行や大手証券会社の

【窓口】がダメな理由

について、ご解説をさせていただきます!

(記事を作成したらこちら↑に繋げますね)

銀行じゃダメなの?

そのほうが安心なんだけど

実は、【アウト】です

すでに軽く触れていますが、

一般人にとっては

ネット証券しかまともな選択肢はないんです

(まことに残念ですが)

これは「投資の成否を分けるほど重要な問題」

なので、ぜひ読んでいただけたらと思います

それではまた、ぜひ遊びにきてください♪

お元気で♪

ねこぶた

↓↓↓↓その他の記事

恥知らずで無問題♪

実際の個別株も全部公開して【どれくらい下がるか?】ざっくり予想してみた↓

【貯金・実践・理論】投資初心者に必要な全てが揃う本はこちら↓

第二子誕生 子供とリスク許容度の関係について考えてみた(前半は駄文です)

【投資は自己責任】ってどういう意味?

自分なりに考えてみた