【投資は自己責任】

ってよく聞きますよね?

でも、これって《具体的にはどういうこと》なんでしょうか?

「自分のお金」なんだから、

「何かあった時に

損をするのは自分」、

って意味かな?

そうだね

自分のお金を、

「本当に大切にできる」のは

自分しかいないんだよ

(人はアドバイスはできても、

責任は取れないから)

投資をして、

損をするのも得をするのも

自分自身

だからちゃんと、

自分の「リスク許容度の範囲」

で投資はすべき、だったよね?

関連記事

(投資をしてもしなくても、実はリスクがある。リスク許容度に応じた投資とは)

うん

実は最近、実体験で、

「ああ、投資って自己責任だよね」

と思った出来事があったんだ

せっかくなので

それを書いておきたいなって思って

このページでは、チリツモから貯金して現在

「1000万円以上の資産運用」をリアルにやっている僕、ねこぶたが

投資が「自己責任」とはどういう意味で、

どんな場面でそれを考えるべきなのか?

について書かせていただきます

このページを読むことで、

・投資に対しての「心構え」ができる

・「投資は自己責任」の具体例を知って、理解が高まる

きっと貴方の「投資メンタル」のプラスになるはずです♪(たぶん!)

ところで、

実体験て何があったの?

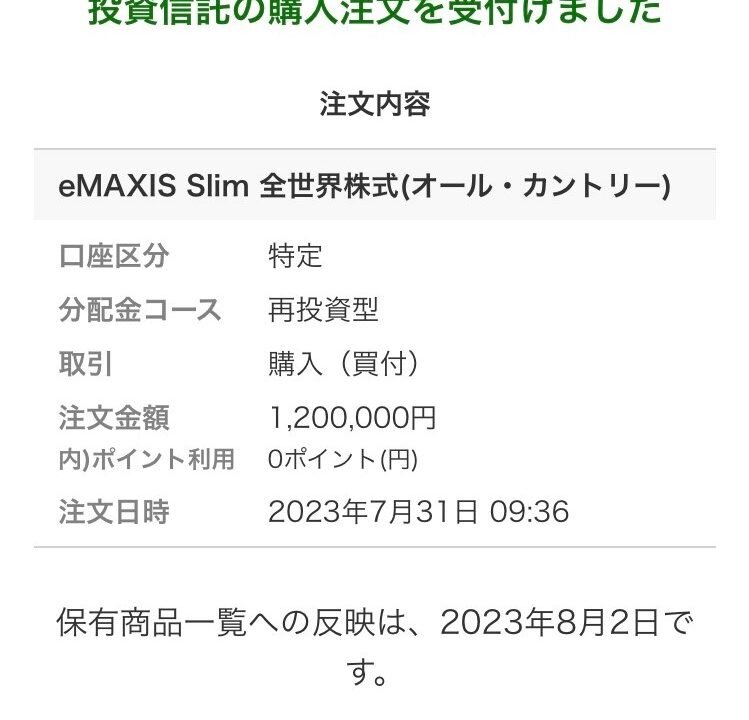

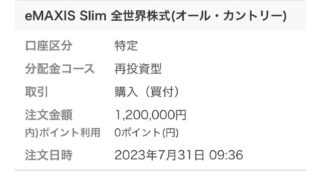

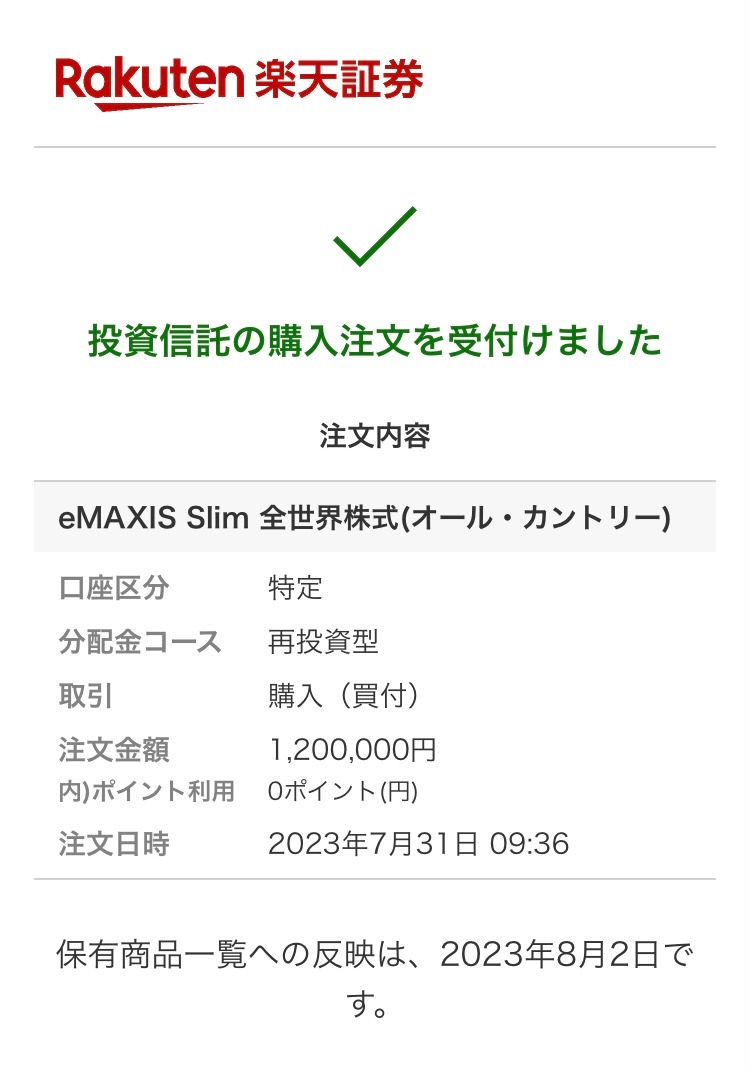

実は、先日「オルカン」という投資信託を

一気に200万円分、購入したんだ

その時に「迷ったので、

人に投資の相談をした」

っていう話↓

オルカン=eMAXISSlim全世界株式(オール・カントリー)

参考サイト(三菱UFJ国際投信)

実際の購入画面↓

↑合計120万+80万で【合計200万】、

購入しています

なぜ【迷ったか?】も含めて

↓でご解説していきますね

【投資は自己責任】そう思ったキッカケ

こちらに書いたのですが、

実は最近、子供ができました(第二子、女の子)

↑の記事で自分は

「今後はリスクの高い個別株は売却して、

インデックス投資1本に絞ろうか検討中」

と書いていました

結局、色々考えた結果、

残った個別株も

「利益が出ているうちに全部売ってしまう」

ことにしたんです↓

個別株を売却して、利益と合わせてざっくり200万円だった

楽天証券↓

SBI証券↓

↑こんな感じで【利益確定】しました

意外と利益が出ているね!

そうだね

でも今までの経験上、

個別株投資をしていると

だんだん【平均に回帰】する

のを感じるんだよね。。

だから、

「ラッキーが続いてるうちに売ってしまう」

ことにしたんだよ

関連記事(集中投資のリスク、個人投資家が長期で損をしやすい理由他)

結局、長期的には

「市場平均(インデックス投資)

に勝てる投資家は

ものすごく少ない」んだっけ?

※株式投資は、実は超長期でみると

アクティブ運用の約97~98%がインデックス運用に負けています(プロ投資家含む)

※アクティブ運用=インデックス投資以外の投資のこと

うん!

プロでも勝てないのに、

自分がずっと勝てるわけないってことだね

で、話はここからなんだけど。。

今回、僕は

個別株の売却益と合わせて、

ざっくり200万円くらいの現金が

証券口座に入ってきたんだよ

問題は、

「このお金をどうするか?」って話だったんだ

自分の投資スタイルはインデックス投資メイン。株式100%

まず最初に、

僕の現在の投資スタイルは、

・インデックス投資がメイン

(バイ&ホールド戦略)

・主力は全世界株式(オルカン等)

・株式100%で、外国債券やその他のリスク資産は一切持たない

という立場になります

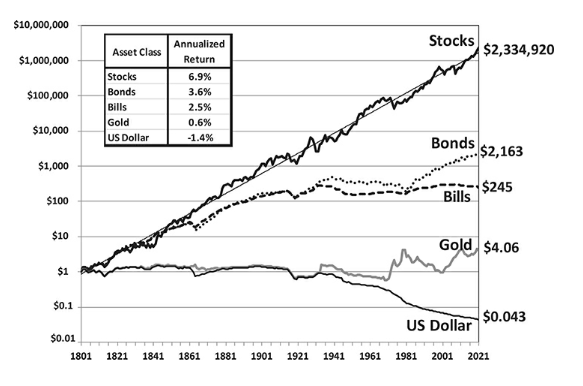

歴史的に、

株式はダントツで伸びてきた資産なんです↓

だから、これにできるだけ分散して投資をします

(=全世界株式)

分散によってリスクは減っているので、

あとは貯金だけでOK♪というのが

僕のスタンスです

※↑は個人の価値観やリスク許容度によって変わります

(債券を入れたほうが短期的な値動きはマイルドです)

※関連記事(長期・分散でリスクは極限まで減らす)

ジェレミー・シーゲル先生が教える【株式の可能性】

たとえば、こちらのグラフを見てください↓

(出典:Stocks for the Long Run 第6版:ジェレミー・シーゲル著)

↑このように、1802年から2021年までの間に、

株式(Stocks)の価値は約230万倍になっています

(インフレ調整後の購買力)

その他の資産である長期債(Bonds)、金(Gold)、現金(US Dollar)などと比べても、

あきらかに大きな差がありますよね?

これはアメリカの株式市場のデータなのですが、

基本的に世界中でこの傾向は

変わらないんです

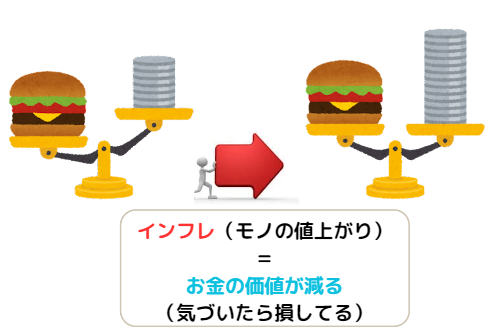

しかも現金や債券は、

長期的にはインフレに負けています

関連記事(株は60万倍、現金は7/100)

ラーメン1杯200円!

昭和の時代に戻りたいな。。

このような事実から、僕自身は

・当面の生活費(と、子供の学費)以外のお金は、

市場全体に分散した株式100%にしておくことが合理的

と、考えます

(しばらく使わないお金を債券や貯金、保険で組み合わせても、

結局インフレによって損することになるからです)

長期保有が前提なら、

株式全体(=インデックス投資)

が一番伸びることは

歴史が証明しています

※もちろん未来はわかりませんが、

過去のデータ上は株式が圧倒的で、

これが急に変わると考えるほうが不自然だからです

定額積立【ドルコスト平均法】はリスクを下げるわけではない

そして、↑の考えからすると

売却した個別株の現金【200万円】を、

そのまま待機資金にしておくのは、

ただの機会損失です

もっというと、

自分のお金をインフレリスクに晒しているだけ、

ということになります

だから本来は、

すぐにこの200万円は株式(オルカンなど)に変えるべきです

※機会損失=投資する機会を逃して、実質損をしているよね?ということ

特にインデックス投資は、

「市場のタイミングは読めない」この前提で投資をします

市場のタイミングを当て続ける事は、

統計的にはほぼ無理だからです

(これはマーケットタイマーと呼ばれるもので、

投資の世界では長期的にうまくいかないことが知られています)

また、もしタイミングが読めるのなら

インデックス投資である必要がない、ということもあります

(それならFXや、個別株で集中投資したほうがいいんです!)

だから、そもそも投資タイミングを読もうとせず、

余剰資金はすぐに投資するのが本来、合理的となります

関連記事

(インデックス投資でタイミングを読んではいけない理由)

また、

よく言われる定額積立

(ドル・コスト平均法)は、

実はリスクヘッジにはなっていません

過去の統計上はむしろ一括投資が有利でした

(もちろん状況によりますが)

参考資料(バンガード社[1976年~2022年までのドルコスト平均法と一括投資の比較])

↑の期間では68%の確率で一括投資が有利になった

※リスクエッジ=リスクを減らすこと

つまりドルコスト平均法は、

一括投資に比べて

「効率的」なわけじゃありません

今後の有利不利は

「わからない」

「過去のデータでは

一括投資が有利だった」

ということが分かっています

…でも、「こんなのってしょせん、理屈」なんですよね。。

200万円を今すぐ全額【オルカン】にするか?それとも2024年の新NISAを待つ?「どっちがお得か」迷った

実際に個別株を売却したあと、

僕は迷ってしまったんです

この200万円、

来年の新NISAまで待って、

【360万円の非課税枠】を

もらってから投資したほうがいいのかなぁ。。?

って。

実は、

①2024年に始まる新しいNISAでは、

年間360万円の非課税枠(投資の利益に課税されなくなる)が与えられます

(今の積立NISAの非課税枠は

年間40万円なので、いきなり9倍)

②しかも国民一人につき、生涯非課税枠が1800万円になります

(年間360万円で、MAXで1800万円まで非課税枠が使えるということ)

③さらに新NISA枠内で売却すると、

翌年に生涯非課税枠が復活します

(買った時の価格分、復活!)

④つまり、非課税枠1800万円以内で永久に使いまわせちゃうのです

参考(金融庁:「新しいNISA」より)

ここから言えることは一つです

2024年からは、

もう一般人の株式投資の

税金はタダになったも同然!

ということなんです♪

※あくまでも長期投資が前提

だからこそ、

一般人の僕が、

年間360万円の非課税枠を毎年使い切れるわけがない

ということは、どこかで今の株式を売却して、

新NISAに入れ替えることになる

だったら来年を待ってもいいんじゃないか?

って、思ってしまったんですね。。

まあ、人情的にはわかるけど

それって、おかしいの?

合理的に考えるなら、機会損失を待たずに今すぐ投資すべき

合理的に考えるなら、

来年まで待つ、という考えが

もうおかしいんだよ

なんで?

さっき言った通り、

過去の統計上は一括投資のほうが有利だったから

それに株式市場には、

「稲妻が輝く瞬間」

というものがあるので。。

「タイミングを待つこと自体が

実は分の悪い賭けになる」んだよね

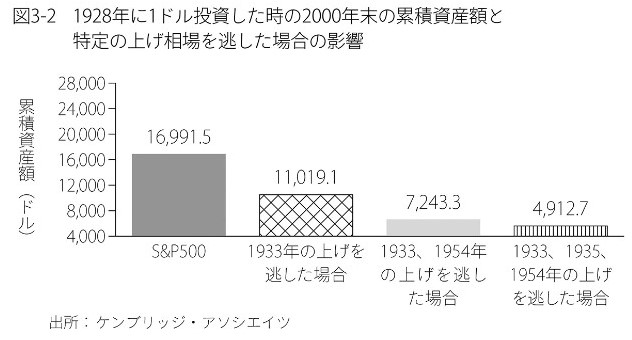

こちらの図をご覧ください↓

(出典:「敗者のゲーム」:チャールズ・エリス著)

これはアメリカの過去72年間で、

「特定の上げ相場を逃した時のリターンの影響」を調べた有名なグラフです

(1928年~2000年末)

実は過去72年間で、

ベストのたった「5日間」を逃すと

【利益は半減】してしまっています

1928年から2000年の72年間は

【26663日】!

そのうちの

「たった5日で利益の半分」

これが「稲妻が輝く瞬間」だね

マーケットタイミングを読む、ということは、

この26000分の5のタイミングを見逃さない、

ということを意味します

これは専業投資家ではない

一般人にとっては、

「かなり難易度が高い」ですよね?

たしかに。。それよりは、

インデックス投資なら

「バイ&ホールド」

(買いっぱなしで売らない)

で市場に居続けたほうが勝率ははるかに高いよね

全世界株などのインデックス投資の場合、

市場全体に分散投資をします

だから倒産リスクがなく、

「長期的には右肩上がり」

この前提で

投資をすることになります

なので「バイ&ホールド戦略」が

最善になるのです

※歴史的に、株式全体は右肩上がり

(220年で230万倍)

ということは、

「タイミングを待って2024年の新NISAまで投資をしない」、というのは

【その間に稲妻が輝く瞬間が訪れても不思議はない】のです

(実際には「稲妻が輝く瞬間」は、

暴落後の一瞬の上げ相場の可能性が高いですが)

今年リーマンショック級の暴落が起きても同じことが言えるのか?

ただ、これはあくまで【理屈】の話で

【感情は別】なんですね。。

というのも、もし200万円で株式を購入した直後に

リーマンショックや世界大恐慌のような

「大暴落」が起きた場合、

普通に大損するからです

他にも来年、

急激に円高が進んだ場合も損をするでしょう

(2023年8月13日、1ドル=144円前後)

※円高になると、外国株式は目減りします

(国内株式も為替の影響は受けます)

そのときは、結果的に

やっぱり新NISAまで待ったほうがよかった~!

ということになるはずです

ちなみに、

・戦後最大の株安である

2008年リーマンショックでは

市場全体に分散しているはずの

S&P500や全世界株式でも、

日本円で60%以上暴落し、

株価の回復までに約5年かかりました

・さらに

1929年世界大恐慌であれば

株価は8割以上下がり、回復に大体約13~14年かかってます

(現在のS&P500基準での予想)

関連記事(どのくらい下がる?インデックス投資の欠点とは)

長期投資の目安が15年、と言われるのは

統計的に15年の長期保有であれば

基本的にどんな時も損が出ていないからです

※あくまでも過去のデータです

※積立の場合、新規投資分は「長期保有」ではないことにご注意ください

つまり絶対はありません

(投資期間が長くなれば、損する可能性は減っていきます)

結局、僕は人に【相談】をした

そんなわけで、結局、僕は

【個別株を売却したお金をどうするか?】

について、人に相談をしました

(個人名を出すとご迷惑がかかるかもしれないので、名前は伏せます)

結論からいうと、

やっぱり予想通り

「リスク許容度の範囲内であれば、

もし自分ならすぐ投資する」

というような回答でした

まあ、今までの話からすると

そうなるよね

【大人】であり【親】でありたいから【自己責任】

というわけで、

人にも相談し、自分でも色々考えた結果、、、

たとえ「明日リーマンショックが来ても、

為替が大変動しても、それでも長期的にはこれで良い」

という判断で200万円を投資信託にしたんです

※全世界株式(オルカン)を購入しています

相談や参考にするのは良いこと。でも最後に決めるのは【自分】

やっぱり、普段は積立してるだけだから、

いきなり200万円入ってきて、

【どうするべきかビビった】

ってことだね??

うん。。

今考えるとまさにそう

あと、

2024年の新NISAがお得すぎて、

「錯覚」しちゃったんだよね。。

(こういう人、僕だけじゃない

と思ったので記事に残しておきたいと思いました)

本来、非課税枠がどうこう、よりも

「余剰資金があるならリスク資産(株式)にしておくのが合理的」

なんです

ただ、ここで重要なことが一つあります

それは、本を読んだり、

人に意見を聞いたり

色んな人の考えを参考にすること

これ自体はいいことなのですが、

最終的に【決めるのは自分】

ということです

【投資は自己責任】じゃないと他人のせいにしてしまう

さきほど「今年リーマンショック級の暴落が起きても同じことが言えるのか?」

でお伝えした通り、

結果的に自分の判断は【損失】になる可能性もあります

もし明日、

リーマンショック級の大暴落が起きたら、

僕の資産は間違いなく半減するでしょう

その場合、結果的には「待ったほうがよかった」

ことになります

ただ、いつ暴落が起きるか?

は誰にも予測できないし、

機会損失する確率のほうが高いから投資をする、

ってことなんだね

そういうこと

あくまで「確率」や

「可能性」の話であって、

投資に絶対はないんだよ

この場合、

もし僕が「人の意見だけ」を信じて

投資をしてしまうとどうなるでしょうか?

おそらく、もし大暴落が起きた時に、

僕は相談した相手を

逆恨みすることになるはずです

これって、

すごくカッコ悪いことですよね?

う~ん。。たしかに

でも、やっぱり人情として恨んじゃう、

ってことはあるよね

これが【投資は自己責任でなければいけない】理由です

人や会社、何かを信じて投資をする「のではありません」

自分で判断し、損する可能性も得する可能性も考えつつ、

自己責任のもとで【勝率が高いと思うほうに賭けるべき】なのです

「あいつが言ったんだから、自分は悪くない!」は通用しない

たとえば貴方が会社で働いていたとして、

ある意見を言ったとします

それで、上司や社長が、

その意見、ナイスだね♪

よし、君の意見を採用するよ♪

ってなったとしますよね

でもその後、運悪く【貴方の意見】が原因で、

失敗したり、損失を負ったとしましょう

そうなったときに、

オイコラお前!

お前が「良い」って言ったから

やったんやぞ!!

どうしてくれんねん!?

責任取れ!損害賠償!

と言われたら、どう思いますか?

めちゃくちゃダサいな、この人。。

って思うかな

なんか子供みたい

人の意見だけを信じて投資する、

というのはつまりこういうことです

人の意見を参考にすることはあっても、

責任を取るのは自分

これが大人と子供の違いではないでしょうか

まとめ 自戒をこめて【投資は自己責任】を再確認したい

自分が大人であり、親であるということ

少なくともそうありたいと願っている以上、

投資においてもやはり【自己責任】でなければいけません

だからこそ、

・疑心暗鬼にならず、適度な距離間を意識する

・もちろん人の意見を参考にしたり、

本を読んだりはする

だけどその上で、

・あくまで自己責任の元、

自分で投資の判断ができるようになっていきたい

そう思えるような出来事だったんです

投資はあくまで「自己責任」

結局、

自分のリスク許容度の中で、

マイペースで続けていければいいのかな?

と思っています♪

※つまり、その人の状況次第では、

一括投資が正解とは限らないわけです

今回の記事をまとめると、

2024年の新NISAのお得感や、

普段は積立なので100万円以上を一気に買ったりしないため、

【判断に迷ってしまった】、

というお話でした

僕の場合、

個別株の売却益などで

「200万円をどうする」か?

という話でしたよね

ただこれは親の遺産が入ったとか、

まとまったお金が急に手に入ったとか

そういう人も似たような悩みを持つのではないかな?

と思います

実はこの記事は、

未来の自分に向けて書いておこう、と思ったものです

(大暴落が起きた時とかに読み返したいので。。)

参考になるかはわかりませんが、

少しでも貴方の投資について

考えるキッカケになれたなら、とても嬉しいです!

ここまで読んでいただき、本当にありがとうございました♪

それではまた!

その他の記事↓

【投資初心者に必要な全てがそろう】3冊の本とは?

【投資詐欺から現代投資の最適解まで】一気貫通!↓

【子供とリスク許容度の関係】はこちら↓(前半は駄文です)